クラウドファクタリングとはどのような資金調達法?利用方法やメリット・デメリットを紹介

目次

ファクタリングは融資以外で資金を調達する方法として近年導入する企業が増えています。

企業がファクタリングを導入するための方法はいくつかありますが、その1つとして注目されているのがクラウドファクタリングです。

クラウドファクタリングの導入により企業はスピーディーに資金を調達できますが、導入を決定する前にその導入方法が自社のニーズに適したものかどうか確認する必要があります。

そこで本記事では、クラウドファクタリングの意味や特徴、クラウドファクタリング導入のメリット・デメリットなどを紹介します。

さらに、クラウドファクタリングの利用をおすすめする企業のタイプも取り上げます。

クラウドファクタリングに興味がある方、自社のニーズにふさわしいファクタリングを探しているという方はこの記事を参考にしてください。

また、ファクタリングに加えて、「リバースファクタリング」という仕組みもあります。これは発注企業が買掛金の立替払いを依頼し、支払い期日を延長できるサービスです。利用する際の注意点として、「全銀電子債権ネットワーク(でんさいネット)」が扱う「電子記録債権(でんさい)」の導入が必要になります。発注元・受注先の双方で「でんさい」を導入することが前提となり、手形や振込に代わる新しい決済手段ですが、まだ普及が進んでいないのが現状です。

クラウドファクタリングの意味とその特徴

クラウドファクタリングは簡潔に説明すると、オンラインですべての手続きが完結できるファクタリングサービスを意味します。

クラウドは、インターネットなどのネットワーク経由でユーザーに特定のサービスを提供する形態のことです。

そして、ファクタリングは、資金需要のある会社が持っている入金待ちの売掛金をファクタリング事業者が買取し、会社はその支払い代金を受け取ることで売掛金を現金化する資金調達方法を指します。

売掛金を買取し現金化するサービスをオンライン上で提供するのがクラウドファクタリングということです。

オンラインファクタリングが広く認知されるまでは、資金需要のある企業がファクタリング事業者と対面で打ち合わせをして相談や契約をするのが一般的でした。

クラウドファクタリングでは、すべての手続きがオンライン上で完結するので、これまでのファクタリングよりも簡単かつスピーディーに売掛金の現金化が可能になります。

クラウドファクタリング需要拡大の理由

クラウドファクタリングの需要が拡大するようになった背景には次の2つの理由があります。

● コロナ禍で資金繰りに困窮している中小企業が増えている

● コロナ禍の非対面ニーズにマッチしている

コロナ禍でたくさんの中小企業や個人事業主が資金繰りに困窮するようになり、実質無利子・無担保融資のいわゆるゼロゼロ融資を利用しました。

ゼロゼロ融資の返済が始まると、コロナの長期化などの理由で業績の立て直しが遅れている企業は返済が難しくなり、倒産する企業も増えるという問題が生じるようになりました。

こうした現状を改善し中小企業を支援するために、融資以外の資金調達法としてクラウドファクタリングが注目されるようになったわけです。

さらに、コロナ禍で一般的になった非対面のニーズにも対応できるということで、クラウドファクタリングを利用する企業が増加しています。

こうした理由から、融資以外の方法で資金調達したい、外部との接触は最小限にしたいという経営者の方には、クラウドファクタリングがおすすめです。

クラウドファクタリングを利用する際の流れ

クラウドファクタリングを利用する際の一般的な流れは以下の通りです。

1 必要書類を準備する

2 申し込みと登録

3 審査

4 見積もり/振込

それぞれの手順について説明を加えます。

必要書類を準備する

申し込みの前に必要書類を準備しておけば、スムーズに申し込みができます。一般的に必要とされる書類は以下の通りです。

● 昨年度の決算書一式(賃借対照表・損益計算書・勘定科目明細)

● 入出金明細

● 売却予定の請求書

申し込みと登録

クラウドファクタリングではオンラインで申し込み手続きをします。

したがって、先ほど紹介した必要書類をファクタリング事業者の申し込みフォームからオンラインでアップロードしなければなりません。

申し込む前に、ファクタリング事業者が指定している対応可能なファイル形式(PDF/Excel/PNG/JPEG など)で書類のアップロードができるかどうか確認してください。

さらに、申し込みの際には、お客様情報の登録が求められます。

その際には代表者の本人確認が可能な本人確認書類のアップロードが必要です。本人確認書類としては運転免許証やパスポートが利用可能です。

一般的にクラウドファクタリングサービスは、パソコンからファイルをアップロードする方法に加えて、スマホのカメラで必要書類や本人確認書類を撮影しアップロードできる方法を提供しています。

したがって、申し込みや登録の際には、普段自分が使っている端末や方法で書類のアップロードができるでしょう。

審査

アップロードした書類の内容や情報に基づきファクタリング事業者が審査をおこない、売掛金の買取可否を決定します。

ファクタリング事業者によっては、審査状況により電話でのヒアリングが実施される場合があるので、その点に注意してください。

見積もり/振込

審査に通過した場合、ファクタリング事業者から買取可能額の見積もりが提出されます。

クラウドファクタリングでは、書類に不備がない場合、審査開始から24時間以内に回答があるのが一般的です。

買取金額に納得できれば契約手続きとなり、契約手続き完了後に、申込時に選択した金融機関の口座に金額が振り込まれます。

買取金額の振込は、通常契約完了から即日口座に振り込まれます。

見積もり額に納得できない場合はキャンセルも可能です。

したがって、売掛債権の売却でどれくらいの資金が調達できるのか見積もりを取るくらいの感覚で気軽に申し込むことができます。

クラウドファクタリング導入のメリット

クラウドファクタリング導入のメリットとしては以下の7つがあります。

● いつでもどこでも申し込みができる

● 審査結果の回答が早い

● 申し込みから最短24時間で現金化が可能

● 手数料が安い

● フリーランスも利用可能

● 銀行融資を断られた企業でも申し込み可能

● 売掛先にファクタリング導入を知られることがない

それぞれのメリットについて具体的な内容を紹介します。

いつでもどこでも申し込みができる

クラウドファクタリングは申し込みから契約、買取金額の振込までオンラインで完結できるのが特徴です。

したがってネット環境と端末さえあれば24時間いつでもどこでも申し込みができます。

対面での打ち合わせや契約が必要なファクタリングの場合、ファクタリング事業者の窓口にこちらから出向くための時間や交通費が必要です。

ファクタリング事業者の担当者が企業を訪問する場合は、出張費を別途請求されるケースがあります。

対面契約の場合、書類の郵送が必要となることもありますが、クラウドファクタリングならその必要もありません。

いつでもどこでも申し込みができるというメリットは、費用の節約にもつながります。

審査結果の回答が早い

クラウドファクタリングは一般的にAI審査を採用しています。したがって一般的なファクタリングよりも審査結果の回答が早いです。

通常のファクタリングでは、審査結果の通知までに最短で1日、場合によっては1週間待つ必要があります。

一方クラウドファクタリングなら、アップロードした書類に問題がなければ、通常24時間以内に審査結果が通知されます。

審査結果がわかるまで長く待つ必要がないのは大きなメリットです。

さらに、審査結果がすぐに通知されるので、審査に通過できなかった場合、すぐに別のファクタリング事業者に申し込みすることができるでしょう。

申し込みから最短24時間で現金化が可能

クラウドファクタリングでは、審査結果は通常24時間以内に通知され、そこから契約が完了すれば買取金額がすぐに口座に振り込まれます。

したがって、企業は申し込みから最短24時間以内に売掛金の現金化が可能です。

売掛金がすぐに現金化できるので、手持ち資金に余裕がないという企業にはうってつけのサービスといえるでしょう。

たとえば、売掛金の入金までに原材料費や人件費を支払う必要があるが、手持ち資金が足りないという場合は、クラウドファクタリングを申し込むことで、すぐに現金を調達することができます。

手数料が安い

一般的なクラウドファクタリングのファクタリング手数料は、買取元本の2~9%が相場です。

対面式で契約する2社間方式のファクタリングの手数料の相場は10~20%となっています。したがって、クラウドファクタリングの手数料はそれよりも安いです。

手数料を安く設定できる理由としては、申し込みや審査を含めたすべての手続きをオンライン上で完結できるので、窓口を設置する必要がなくそのための維持費や人件費を削減できるという点があります。

ファクタリングを導入した場合、買取金額から手数料を差し引いたものが企業側に支払われる金額です。したがって手数料の安いファクタリングを選ぶ方が企業にとってはお得になります。

フリーランスも利用可能

クラウドファクタリングの中には企業だけでなくフリーランスの方や、会社員の副業として仕事をしている方でも利用できるものがあります。

たとえば、個人事業主として税務署に「開業届」を提出済みであれば、クラウドファクタリングの申し込みが可能です。

さらに、会社員が副業として仕事をしているケースでは、税務署に「開業届」を提出し4ヶ月以上の入出金実績があれば申し込み可能としているファクタリング事業者があります。

フリーランスや副業をされている方で資金調達に困っているという方は、こうしたクラウドファクタリングの利用を検討してください。

銀行融資を断られた企業でも申し込み可能

クラウドファクタリングは銀行からの融資を断られた企業でも申し込み可能です。

金融機関による融資とファクタリングでは審査の対象が違うからです。融資の場合、融資を受けたい企業つまり自社の信用力が審査の対象になります。

ファクタリングの審査対象は売掛先の信用力です。

売掛先が信用力のあるところならば、たとえ自社が赤字決算や債務超過の状態で銀行融資を断られたとしても、ファクタリングの審査には通過できる可能性があります。

売掛先にファクタリング導入を知られることがない

一般的にクラウドファクタリングは、2社間方式という契約形態でサービスが提供されます。

2社間方式の特徴は、ファクタリング事業者と資金需要のある企業や個人事業主との2社間だけで契約がおこなわれるという点です。

したがって、ファクタリング導入が売掛先やその他の取引先に知られることはありません。

ファクタリング導入が売掛先に知られた場合、経営状況が悪いという風評被害が起こるのが心配という方がいらっしゃいます。

クラウドファクタリングは2社間方式なので、そうした心配はいりません。

クラウドファクタリング導入のデメリット・注意点

クラウドファクタリング導入のデメリットや注意点としては以下のものがあります。

● 専用のアプリやソフトが必要な場合がある

● 担当者との面談がない

● AI審査は融通が利かない

● 売掛金回収の責任がある

それぞれのデメリットや注意点について説明をします。

専用のアプリやソフトが必要な場合がある

クラウドファクタリングの特徴はすべての手続きがオンラインで完結できることです。したがって申し込みに必要な書類や本人確認書類のアップロードをパソコンなどの端末からおこなう必要があります。

ファクタリング事業者の指定するファイル形式で書類をアップロードするために、パソコンに専用のアプリやソフトをインストールする必要があるかもしれません。

そうした場合、余分な費用や時間と手間がかかることになるので注意してください。

担当者との面談がない

クラウドファクタリングは対面形式ではないので、担当者と面談して打ち合わせをしたり、質問をしたりするという機会がありません。

ファクタリングの利用経験がある企業であればそれでも問題ないでしょうが、初めてファクタリングを利用する企業の場合は、いくらか不安が残るでしょう。

したがって、以下のような要望があれば、クラウドファクタリングではなく担当者からのサポートを受けられる一般的なファクタリングの導入をおすすめします。

● ファクタリングの仕組みやメリット・デメリットについて知りたい

● ファクタリング手数料や売掛金の回収などについて質問がある

● ファクタリング利用後の資金繰りについて相談したい

担当者のサポートを受けながらファクタリング導入を検討したいという方は、クラウドファクタリングよりも対面式がおすすめです。

AI審査は融通が利かない

クラウドファクタリングはAI審査を導入しています。したがって人が審査する場合と比較すると融通が利かないという点がデメリットになります。

対面式であれば人が審査するので、ヒアリングを通じて、資金需要のある企業の背景を鑑みた人情的な判断、人同士のコミュニケーションにより生まれる臨機応変な対応が可能です。

AI審査は基本的にヒアリングがありません。したがって譲歩してもらうということは期待できないでしょう。

しかし、AI審査は人のおこなう審査よりも回答が早い、判断基準にブレがないという強みがあります。

したがって、審査に通過できる可能性があるのなら、まずはクラウドファクタリングで審査をしてもらい、通過できなかった場合は対面式のファクタリングを申し込むということもできるでしょう。

売掛金回収の責任がある

クラウドファクタリングは2社間方式で契約するのが一般的です。

2社間方式では売掛金の回収はファクタリング事業者ではなく、サービスを利用した企業が自社でおこないます。そして、それをファクタリング事業者に支払います。

売掛金回収の責任を果たさなければならないという点に注意が必要です。

サービス利用会社が回収した売掛金をファクタリング事業者に支払うことを怠ったなら、「回収委託契約違反」となり、損害賠償請求されるかもしれません。遅延損害金も発生します。

契約の際には売掛金回収の義務を果たせなかった場合のペナルティや支払金額についても確認してください。

クラウドファクタリングと対面式ファクタリングの比較

クラウドファクタリングと対面式で契約するファクタリングの違いについて知りたいという方もいらっしゃいます。

売掛債権を買取してもらい現金化するというサービスの内容は両者とも同じです。

それ以外の申し込み方法や審査方法などの点で両者には違いがあります。

そこで、この部分ではクラウドファクタリングと一般的なファクタリングを以下の4つの点で比較してその違いを紹介します。

● 必要な書類

● 申し込みから売掛金回収までの流れ

● 審査から入金までの期間

● ファクタリング手数料

必要な書類

申し込みに必要な書類については、クラウドファクタリングの方が対面式のファクタリングよりも少ないといわれています。

対面式のファクタリングを申し込む場合、通常以下の書類が必要です。

● 決算内容確認書類(決算書や試算表など)

● 売掛先との取引基本契約書

● 通帳のコピー

● 見積書・発注書・請求書・納品確認書など

● 印鑑証明書

● 本人確認書類

クラウドファクタリングの場合、審査を申し込むには一般的に以下の書類を提出します。

● 昨年度の決算書一式(賃借対照表・損益計算書・勘定科目明細)

● 入出金明細

● 売却予定の請求書

● 本人確認書類

クラウドファクタリングの場合、請求書と本人確認書類の提出だけで請求書の現金化ができるサービスもあります。

クラウドファクタリングのサービスを提供している事業者により提出が必要な書類の数は違います。したがって、自社が利用するファクタリング事業者の場合、どのような書類が必要なのか事前に確認してください。

申し込みから売掛金回収までの流れ

クラウドファクタリングの申し込みから売掛金回収までの流れは一般的に以下の通りです。

1 必要書類を準備する

2 申し込みと登録(必要書類の提出)

3 審査

4 見積もり/契約/振込(オンラインで完結)

5 後日、売掛金を回収しファクタリング事業者に支払う

対面式で2社間方式の契約をする場合、申し込みから売掛金回収までの流れは以下のようになります。

1 ファクタリング事業者への相談

2 必要書類の準備

3 申し込みと登録(必要書類の提出)

4 審査

5 見積もり/契約(対面)

6 振込

7 後日、売掛金を回収しファクタリング事業者に支払う

流れを比較するとわかるように、対面式の方がクラウドファクタリングよりも手間が多いです。したがって、クラウドファクタリングの方が対面式よりも売掛債権の現金化にかかる時間を短くできます。

審査から入金までの時間

クラウドファクタリングの場合、審査の申し込みをしてから審査結果の通知までは最短で24時間です。

契約から入金までの時間も最短で24時間です。したがって最短即日で売掛債権を現金化できます。

オンラインのみの手続き、AIによる審査が売掛債権のスピーディーな現金化を可能にしています。

対面式のファクタリングの場合、申し込みから入金まで1週間程度の時間が必要です。担当者のヒアリングや審査にある程度時間が必要なことを考えると妥当な期間といえるでしょう。

ファクタリング手数料

クラウドファクタリングの手数料は買取元本の2~9%が相場です。対面式で2社間方式の手数料は10~20%が相場となっています。

クラウドファクタリングはオンライン手続きで、審査はAIによるものです。これにより、ファクタリング事業者は人件費や設備の維持費などの運営コストを抑えることができます。

クラウドファクタリングは、コストカットした分で手数料を安くできるので、対面式のファクタリングよりも手数料を低く設定できるわけです。

クラウドファクタリングの利用を検討できる企業

以下の悩みに当てはまるものがあればクラウドファクタリングの利用をおすすめします。

● 通常業務が忙しく経営だけに集中できない

● ファクタリング事業者が近くにない

● コストを抑えてファクタリングを導入したい

● 早急に資金が欲しい

● 融資以外の方法で資金調達したい

● 担保や保証人を用意できない

● 信用情報に記録を残したくない

● 創業したばかりで資金調達に苦労している

こうした悩みを持っている企業や個人事業主になぜクラウドファクタリングがおすすめなのか、その理由を説明します。

通常業務が忙しく経営だけに集中できない

中小企業の経営者の中には、通常業務もおこなっており経営者としての仕事だけに専念することができないという方もいらっしゃいます。

そうした方の場合、ファクタリング事業者の窓口を訪ねる、担当者と打ち合わせをするといった時間を頻繁に取ることは難しいでしょう。

クラウドファクタリングなら、申し込みの際に提出する書類も少なく、手続きはオンラインで完結するので、時間と手間がかかりません。

クラウドファクタリングを導入すれば、通常業務に支障のない形で資金繰り問題の改善に取り組むことができるでしょう。

ファクタリング事業者が近くにない

地方に会社があり近隣に安心して利用できるファクタリング事業者がないという方には、クラウドファクタリングがおすすめです。

地方にある企業が対面式のファクタリングを申し込む場合、申込書を郵送するための切手代、ヒアリングのための交通費といったコストが発生します。

しかし、クラウドファクタリングであれば、オンライン手続き、基本ヒアリングなしの審査、電子契約なのでこうしたコストは発生しません。

「資金調達を依頼できるファクタリング事業者が近くにない」という悩みがある方は、クラウドファクタリングをぜひご利用ください。

コストを抑えてファクタリングを導入したい

コストを抑えてファクタリングを導入したいという企業にもクラウドファクタリングはおすすめです。

先ほど紹介したように、対面式のファクタリングよりも手数料が安く設定されているからです。

さらに、オンラインですべての手続きが完結するので、交通費・切手代・収入印紙代などのコストがかかりません。

早急に資金が欲しい

クラウドファクタリングの特徴は売掛債権をすぐに現金化できるという点でした。したがって早急に資金が欲しいという企業にはぴったりの資金調達方法です。

たとえば、以下のような資金繰りについての悩みがあれば、すぐに売掛債権を現金化できるクラウドファクタリングをおすすめします。

● 売掛金の入金までに原材料費や人件費の支払いがあるが、手持ち資金に余裕がない

● 大量案件、大型案件を受注したいが仕入れ資金が不足しているので早期に資金が必要

● 資金が不足しているので人材採用への先行投資ができない

融資以外の方法で資金調達したい

クラウドファクタリングを含めたファクタリングサービスは、金融機関からの融資をこれ以上増やしたくない、バランスシートのスリム化をしたいという企業におすすめの資金調達方法です。

ファクタリングは負債にはなりません。

売掛債権をファクタリング事業者に買取してもらうので、資金需要のある企業から見れば資産の売却です。

ファクタリングで得たキャッシュを使い負債を返済すれば、バランスシート(賃借対照表)のスリム化を図ることができます。

財務状況が健全化すれば、金融機関に融資を依頼したとき審査に通過できる確率が高まります。

担保や保証人を用意できない

お金を用意したいが担保や保証人を用意できないという企業や個人事業主にもクラウドファクタリングはおすすめです。

なぜなら、クラウドファクタリングを含めたファクタリングでは、契約に際し担保や保証人を差し出す必要がないからです。

融資の場合は、金融機関は債務不履行になっても融資金額を回収できるように、市場価値があり換金できるものを担保として求めるケースがあります。

さらに、オーナー企業が融資を受ける場合は、経営者が連帯保証人になるケースが一般的です。債務不履行になった場合、経営者の私財を売却すれば返済できるからです。

しかし、ファクタリングは融資ではありません。

ファクタリングの場合、売掛金未回収のリスクを軽減するために、ファクタリング事業者は審査の際に売掛先の信用力をきちんと確認します。

したがって、ファクタリングを申し込む際に担保や保証人は不要です。

信用情報に記録を残したくない

信用情報に記録を残したくないという企業の経営者や個人事業主にもクラウドファクタリングはおすすめです。

なぜなら、クラウドファクタリングを含めたファクタリングは融資ではないので、それを利用しても信用情報に記録が残ることはないからです。

信用情報とは、クレジットやローンの契約や申し込みに関する情報のことで、客観的な取引事実を登録した個人の情報になります。

信用情報は、クレジット会社が顧客の信用力を判断するための参考資料として利用されます。

しかし、ファクタリング事業者は、申込者への審査の際に、信用情報を参照する、信用情報に記録を残すということはしません。

創業したばかりで資金調達に苦労している

創業したばかりの場合、国や銀行、地方自治体が提供している創業融資を利用することが可能です。

しかし、創業融資が利用できない、あるいは創業融資をすでに利用している企業や個人事業主が、さらに資金を必要とする場合、追加融資を受けることは難しく資金調達に苦労することがあります。

こうしたピンチを救ってくれるのがクラウドファクタリングを含めたファクタリングサービスです。

売掛債権を必要な時にすぐに現金化できるサービスなので、金融機関からの融資の場合のように申し込みや審査に時間をかける必要がなく、資金繰りに困ったときにはすぐに利用できます。

オンライン完結できる優良ファクタリング会社15選比較表

近年、資金繰りの効率化を目的にファクタリングの活用が広がっています。あいぎん(愛知銀行)や群馬銀行、筑邦銀行など銀行系でもクラウドファクタリングの提供が進む一方で、スピードや柔軟性を重視する企業には独立系ファクタリング会社の利用が注目されています。各社の手数料や対応スピード、利用条件には違いがあるため、自社に最適なサービスを選ぶことが重要です。

本記事では、完全オンラインで契約まで完結できる優良ファクタリング会社15社を厳選し、手数料や入金スピードなどのポイントを比較一覧にまとめました。ぜひ、貴社の資金繰り改善にお役立てください。首都圏以外の銀行(ぎん こう)系ファクタリングに興味のある方は、あいぎん(愛知銀行)や群馬銀行、筑邦銀行などに問い合わせください。

| ファクタリング業者 | 利用可能金額 | 買取手数料 | 入金速度 | 個人事業主 |

|---|---|---|---|---|

| ククモ | 無制限 | 1%~ | 最短2時間 | 可能 |

| 日本中小企業金融サポート機構 | 無制限 | 1.5%~ | 最短3時間 | 可能 |

| ベストファクター | 30万円~ | 2%~ | 最短1時間 | 可能 |

| 資金調達クイック | 非公開 | 1%~ | 最短2時間 | 可能 |

| ビートレーディング | 無制限 | 2%~12% | 最短2時間 | 可能 |

| ペイトナー | 1万円~100万円 | 10% | 最短10分 | 可能 |

| ラボル | 1万円~ | 10% | 最短30分 | 可能 |

| アクセルファクター | 30万円~ | 0.5%~8% | 最短2時間 | 可能 |

| えんナビ | 50万円~5000万円 | 5%~ | 最短1日 | 可能 |

| 株式会社No.1 | 30万円~ | 1%~ | 最短30分 | 可能 |

| ウィット | 下限無~500万円 | 非公開 | 最短2時間 | 可能 |

| OLTA(オルタ) | 非公開 | 2%~9% | 最短即日 | 可能 |

| AGビジネスサポート | 10万円~ | 2%~12% | 最短即日 | 可能 |

| ライジング | 30万円~1億円 | 1.5%~ | 最短即日 | 可能 |

| jcloud(ジェイクラウド) | 10万円~ | 3%~ | 最短即日 | 可能 |

優良ファクタリング会社15選

ククモ

「お持ちの請求書」を最短2時間で即、スピーディに現金化する売掛金買取サービスです。QuQuMoなら、必要情報と請求書をオンライン申請していただくだけで簡単に資金調達が可能です。来店や面談で、お申込みから契約まで完全オンライン上のクラウドサインで安全に契約完結します。資金調達をいまよりもずっと快適に、必要書類も最低限で、手数料も安く抑えて資金繰りのサポートします!

| 入金速度 | 最短2時間 |

|---|---|

| 審査通過率 | 非公開 |

| 手数料 | 1%~ |

| 契約方法 | オンライン完結型 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 無制限 |

| 債権譲渡登記 | 債権譲渡登記なし |

| 必要書類 |

請求書 通帳コピー |

- ・最短即日、最速2時間でオンライン完結

- ・2社間ファクタリングで手数料1%~

- ・債権譲渡登記不要

| 運営会社 | 株式会社アクティブサポート |

|---|---|

| 代表者名 | 羽田 光成 |

| 所在地 | 〒170-0013 東京都豊島区東池袋3-9-12 ニットービル9階 |

| 電話番号 | 0120-670-680 |

| FAX番号 | 非公開 |

| 営業時間 | 平日 9:00〜19:00 |

| 設立 | 非公開 |

日本中小企業金融サポート機構

一般社団法人だから実現した、業界最低水準の手数料1.5%~でご利用いただけます。

完全非対面でお申し込み~契約まで完了できます。

融資よりも圧倒的に早く、最短即日でスピーディーに資金調達可能。

独自審査で審査通過率95%、他会社で断られた方も可能性はまだあります。

買取金額に制限を設けておらず、少額~相談に乗っています。

これまでに3万円~2億円までの買取実績があります。

| 入金速度 | 最短3時間 |

|---|---|

| 審査通過率 | 95% |

| 手数料 | 1.5%~ |

| 契約方法 | オンライン完結型 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 無制限 |

| 債権譲渡登記 | 要相談 |

| 必要書類 |

請求書 通帳コピー |

- ・オンライン契約できて提出書類も少なく、入金スピードも早い

- ・非対面で完結できる

- ・一般社団法人なので手数料が安い、審査も甘い

| 運営会社 | 一般社団法人日本中小企業金融サポート機構 |

|---|---|

| 代表者名 | 谷口 亮 |

| 所在地 | 〒105-0011 東京都港区芝公園一丁目3-5 ジー・イー・ジャパンビル 2階 |

| 電話番号 | 0120-281-501 |

| FAX番号 | 非公開 |

| 営業時間 | 平日 9:30〜19:00 |

| 設立 | 非公開 |

ベストファクター

償還請求権なしの完全買取でリスクゼロ!

2社間、3社間ファクタリングのご利用が可能!

業界最安手数料2%~、平均買取率92.2%、スピード入金24時間以内

手続きも簡単、時間をかけずに「即」資金調達したい方!

事業の成長に必要な資金調達。重要な時に、即日対応可能!

| 入金速度 | 最短1時間 |

|---|---|

| 審査通過率 | 92% |

| 手数料 | 2%~ |

| 契約方法 | オンライン完結 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 30万円~ |

| 債権譲渡登記 | 要確認 |

| 必要書類 |

請求書 見積書 身分証明書 通帳コピー |

- ・非対面のオンライン契約かつ独自審査通過率92%と甘い

- ・最短1時間で資金化

- ・買取上限額が高い

| 運営会社 | 株式会社アレシア |

|---|---|

| 代表者名 | 班目 祐樹 |

| 所在地 | 〒163-1524 東京都新宿区西新宿1-6-1新宿エルタワー24階 |

| 電話番号 | 0120-765-021 |

| FAX番号 | 非公開 |

| 営業時間 | 平日10:00~19:00 |

| 設立 | 非公開 |

資金調達クイック

「資金調達QUICK(クイック)」では、事業計画書などの面倒な書類の提出は一切不要。どなたでも簡単に手続き可能です。スムーズな資金調達が可能です。お申し込みはすべて完全にWEB上で完結し、最短即日での資金振込も可能。営業時間内であれば、審査はスピーディーに対応。条件が整えば、最短10分でのご入金も実現できます。急ぎで資金が必要な方にも安心してご利用いただけるサービスです。

| 入金速度 | 最短2時間 |

|---|---|

| 審査通過率 | 非公開 |

| 手数料 | 1%~ |

| 契約方法 | オンライン完結型 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 非公開 |

| 債権譲渡登記 | 非公開 |

| 必要書類 |

請求書 口座入出金履歴 身分証明書 |

- ・事業計画書などの面倒な書類の提出は一切不要

- ・最短2時間入金

- ・完全オンライン完結で簡単手続き

| 運営会社 | 株式会社MIRIZE |

|---|---|

| 代表者名 | 非公開 |

| 所在地 | 東京都台東区東上野三丁目28番7号 |

| 電話番号 |

0120-007-230 03-5846-8963 |

| FAX番号 | 03-5846-8964 |

| 営業時間 | 24時間365日 |

| 設立 | 非公開 |

実績豊富で安心!ファクタリング初心者も安心のサポート体制!

ビートレーディングは、2012年4月の設立以来、業界トップクラスの実績を誇り、5.8万社以上の取引件数を記録。累計買取額は1,300億円を超え、多くの利用者様にご利用いただいております。さらに、全国5拠点(東京、仙台、名古屋、大阪、福岡)のネットワークを活かし、迅速かつ柔軟な対応を実現。初めてファクタリングをご利用される方にも安心してご利用いただける万全のサポート体制が整っています。給料 債権の買取りは実施しておりません。

| 入金速度 | 最短2時間 |

|---|---|

| 審査通過率 | 98% |

| 手数料 | 2%~12% |

| 契約方法 |

オンライン完結型 対面 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 無制限 |

| 債権譲渡登記 | 要確認 |

| 必要書類 |

請求書 通帳コピー |

- ・契約方法はオンライン、訪問、対面可能

- ・独自、審査通過率98%と甘い、さらに注文書ファクタリング可能

- ・オンラインファクタリングを利用すれば、最短2時間での入金

| 運営会社 | 株式会社ビートレーディング |

|---|---|

| 代表者名 | 佐々木 英世 |

| 所在地 | 〒105-0012 東京都港区芝大門一丁目2-18 野依ビル 3階・4階 |

| 電話番号 | 0120-307-032 |

| FAX番号 | 03-3431-5630 |

| 営業時間 | 平日 9:30〜18:30 |

| 設立 | 平成24年4月 |

ペイトナーファクタリング

「ペイトナーファクタリング」は、個人 事業主やフリーランスに特化したファクタリングサービスです。

買取手数料は一律10%(売掛先の信用度による変動なし)と安い、安心

買取可能金額は1万円から100万円まで(初回利用時は最大25万円)

小口資金調達に適しており、最短10分で請求書を現金化

フリーランスの方に特におすすめ、報酬を早期に現金化したい場合に便利

| 入金速度 | 最短10分 |

|---|---|

| 審査通過率 | 非公開 |

| 手数料 | 10% |

| 契約方法 | オンライン完結型 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 1万円~100万円 |

| 債権譲渡登記 | 不要 |

| 必要書類 |

請求書 本人確認書類 |

- ・請求書を最短10分で現金化

- ・Webで完結するため、電話・対面契約が不要

- ・小口、少額の売掛債権買取に特化

| 運営会社 | ペイトナー株式会社 |

|---|---|

| 代表者名 | 阪井 優 |

| 所在地 | 〒107-6003 東京都港区赤坂1-12-32 アーク森ビル3階 |

| 電話番号 | 非公開 |

| FAX番号 | 非公開 |

| 営業時間 | 平日 10:00~18:00 |

| 設立 | 2019年2月 |

ラボル

ラボルは、個人事業主や小規模事業者向けに特化したファクタリングサービスです。手数料は一律10%で、最短30分で入金が完了します。さらに、土日や祝日にも審査と入金対応を行っており、平日の昼間に忙しい方でも気軽に利用できる点が魅力です。また、買取可能額は1万円からと少額の売掛債権にも対応しており、小口の資金調達にも最適なサービスです。

| 入金速度 | 最短30分 |

|---|---|

| 審査通過率 | 非公開 |

| 手数料 | 10% |

| 契約方法 | オンライン完結型 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 1万円~ |

| 債権譲渡登記 | 不要 |

| 必要書類 |

請求書 本人確認書類 通帳コピー |

- ・手数料は一律買取額の10%と安い

- ・2社間ファクタリング対応

- ・土日や祝日にも審査や入金に対応

| 運営会社 | 株式会社ラボル |

|---|---|

| 代表者名 | 吉田 教充 |

| 所在地 | 〒150-6221 東京都渋谷区桜丘町1番1号渋谷サクラステージ SHIBUYAタワー21階 |

| 電話番号 | 非公開 |

| FAX番号 | 非公開 |

| 営業時間 | 24時間365日 |

| 設立 | 2021年12月1日 |

アクセルファクター

アクセルファクターはファクタリング業界の先駆者として、多くの大口法人顧客を抱える信頼性の高いファクタリング会社です。個人事業主やフリーランスの方々にも柔軟に対応し、2社間ファクタリングと3社間ファクタリングの両方を提供しています。さらに、将来債権のファクタリングを含む特殊なファクタリングや、注文書・発注書を活用したファクタリングのご相談にも応じています。

最大3億円までの売掛債権買取が可能で、大規模な資金需要や大型プロジェクト、設備投資などにも対応できる強みがあります。オンラインでのスムーズな手続きを基本としつつ、郵送や対面での対応も選べるため、利用者のニーズに柔軟に対応しています。

さらに、資金調達に関する総合的なコンサルティングサービスを提供しており、初めてファクタリングを利用する方も安心・信頼してサポートを受けることができます。加えて、同社は中小企業経営力強化支援法に基づく経営革新等支援機関として、関東財務局長および関東経済産業局長の認定を受けており、資金調達だけでなく、経営全般に関する専門的なアドバイスや指導も行っています。

| 入金速度 | 最短2時間 |

|---|---|

| 審査通過率 | 93% |

| 手数料 | 0.5%~8% |

| 契約方法 |

オンライン完結型 対面・郵送 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 30万円~ |

| 債権譲渡登記 | 必須ではない |

| 必要書類 |

請求書 本人確認書類 通帳コピー |

- ・少額債権から多額債権まで幅広く対応

- ・買取手数料が0.5%~8%と比較的安

- ・独自の審査で、通過率は93.3%と高いのも魅力

| 運営会社 | 株式会社アクセルファクター |

|---|---|

| 代表者名 | 本成 善大 |

| 所在地 | 〒169-0075 東京都新宿区高田馬場1-30-4 30山京ビル5階 |

| 電話番号 | 0120-785-025 |

| FAX番号 | 03-6233-9186 |

| 営業時間 | 平日 9:00〜19:00 |

| 設立 | 平成30年10月 |

えんナビ

24時間365日、土日 祝日も対応。最短1日・スピード資金調達可能です。

売掛債権金額が50万円~5000万円、法人様から個人事業主様まで対応させていただいております。

業界内でも最低水準の手数料(5%~)のため、リピート率が高く、お客様満足度は93%以上です。

2社間、3社間のファクタリングに対応させていただいております。

経営者の皆様の気持ちに寄り添い、満足度の高いサービスを提供いたします。

| 入金速度 | 最短1日 |

|---|---|

| 審査通過率 | 97% |

| 手数料 | 5%~ |

| 契約方法 | オンライン完結型 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 50万円~5000万円 |

| 債権譲渡登記 | 要確認 |

| 必要書類 |

請求書 通帳コピー |

- ・24時間365日対応(土日も)

- ・最短1日・スピード資金調達可能

- ・業界内でも最低水準の手数料(5%~)安い

| 運営会社 | 株式会社インターテック |

|---|---|

| 代表者名 | 伊藤 公治 |

| 所在地 | 東京都台東区東上野3-5-9 本池田第二ビル4階 |

| 電話番号 |

0120-007-567 03-5846-8533 |

| FAX番号 | 03-5846-8534 |

| 営業時間 | 24時間年中無休 |

| 設立 | 非公開 |

株式会社No.1

株式会社No.1が提供するファクタリングサービスは、建設業特化型や乗り換え、個人事業主向けに特化したサービスを展開しており、事業資金を最短即日で調達できるスピード対応が強みです。特に、即日対応実績No.1、他社からの乗り換え実績No.1、リピート率No.1を誇り、経営課題の解決に導きます。迅速かつ柔軟な対応を実現し、必要な資金をスムーズに確保できます。名古屋と福岡にも支社があるので名古屋の経営者様には安心して利用できます。

| 入金速度 | 最短30分 |

|---|---|

| 審査通過率 | 90% |

| 手数料 | 1%~ |

| 契約方法 |

オンライン 対面 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 30万円~ |

| 債権譲渡登記 | 要確認 |

| 必要書類 |

請求書 決算書 通帳コピー |

- ・最短30分振込可能

- ・最低水準の買取手数料

- ・オンライン契約対応

| 運営会社 | 株式会社No.1 |

|---|---|

| 代表者名 | 浜野 邦彦 |

| 所在地 | 【東京本社】 〒171-0014 東京都豊島区池袋4-2-11 CTビル3F 【名古屋支社】 〒453-0014 愛知県名古屋市中村区則武2-3-2 サン・オフィス名古屋3F 【福岡支社】 〒812-0011 福岡県福岡市博多区博多駅前1-15-20 NMF博多駅前ビル2F |

| 電話番号 | 0120-700-339 |

| FAX番号 | 03-5956-3671 |

| 営業時間 | 平日 9:00〜19:00(土日祝休) |

| 設立 | 平成28年1月7日 |

ウィット

株式会社ウィットのファクタリングは、最短2時間で資金調達ができるスピード対応が特長です。契約は完全オンラインで完結し、全国どこからでも利用可能です。20万円から数千万円まで幅広い金額に対応し、少額でも利用しやすくなっています。開業直後や税金滞納がある場合でも独自に柔軟に審査してもらえる点も魅力です。

| 入金速度 | 最短2時間 |

|---|---|

| 審査通過率 | 非公開 |

| 手数料 | 非公開 |

| 契約方法 | オンライン |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 下限無~500万円 |

| 債権譲渡登記 | なし |

| 必要書類 | 非公開 |

- ・契約手続きはネットで完結、スマホだけで簡単申し込み。

- ・業界最安水準の破格の手数料

- ・他社で落ちた方でもOK

| 運営会社 | 株式会社ウィット |

|---|---|

| 代表者名 | 佐野 俊亮 |

| 所在地 | 〒141-0022 東京都品川区東五反田1-6-3いちご東五反田ビル3F |

| 電話番号 | 03-4446-2817 |

| FAX番号 | 03-6277-0058 |

| 営業時間 | 非公開 |

| 設立 | 2016年11月4日 |

ライジング

建設業、運送業、卸売業、製造業、物販サービス業など、幅広い業者との取引実績があるファクタリング会社です。

業種別の取引条件に精通しており、スピーディな対応とスムーズな流れ

財務コンサルタントとしてもサポートを行い、利用者様に最適な資金繰りを提案

顧客満足度95.3%、リピート率83.7%を誇る高評価

ベテラン社員が同行し、取引先に誤解や不安を与えず、信用を守るサポートを提供

最短即日資金調達、遅くても3営業日で資金調達可能

診療報酬ファクタリングや介護報酬ファクタリングにも対応

| 入金速度 | 最短即日 |

|---|---|

| 審査通過率 | 非公開 |

| 手数料 | 1.5%~ |

| 契約方法 | オンライン |

| 利用対象者 |

個人事業主 法人 |

| 利用可能額 | 30万円~1億円 |

| 債権譲渡登記 | 非公開 |

| 必要書類 | 非公開 |

- ・創業1年未満・ベンチャー企業もOK

- ・最短即日入金

- ・業種を問わず様々なニーズに対応

| 運営会社 | 株式会社ライジング・インベストメントマネジメント |

|---|---|

| 代表者名 | 吉田 博 |

| 所在地 | 〒164-0001 東京都中野区中野三丁目28-23 東建ビル2F |

| 電話番号 | 0120-039-456 |

| FAX番号 | 03-5340-7371 |

| 営業時間 | 平日 9:30〜18:00 |

| 設立 | 平成25年7月 |

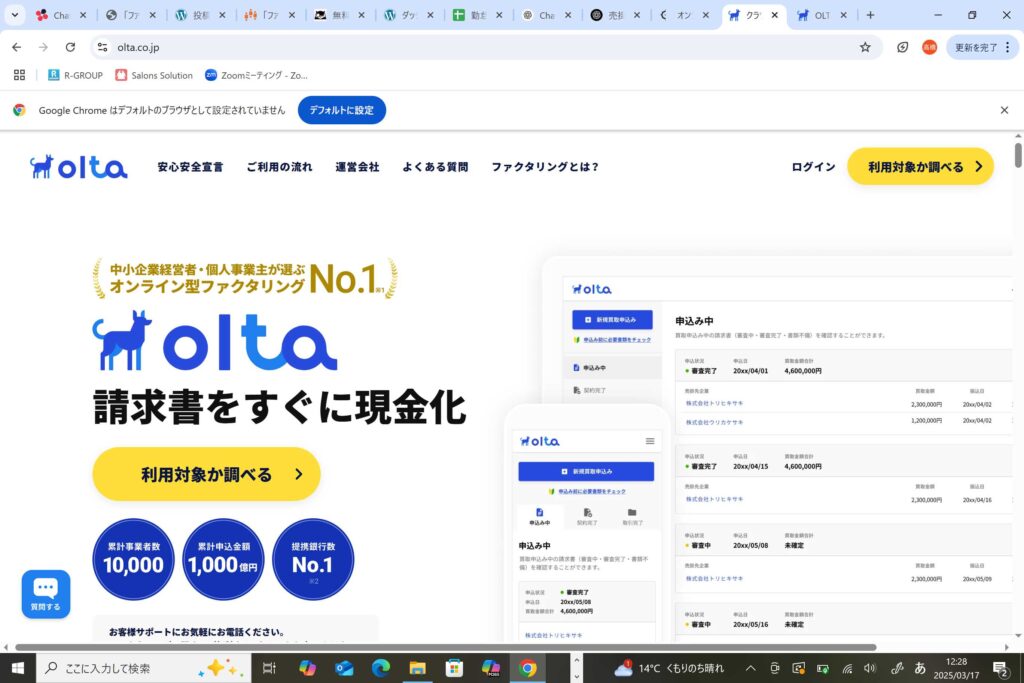

OLTA(オルタ)

OLTA(オルタ)は、中小企業経営者や個人事業主に選ばれるオンラインファクタリング会社No.1に輝いています。累計事業者数は10,000人を超え、累計申込金額は1,000億円に達し、提携銀行数もNo.1の実績を誇ります。OLTA(オルタ)のクラウドファクタリングは、法人・個人事業主どちらも利用可能で、買取金額に上限や下限は設けていません。必要書類が全て揃ってから審査が始まり、24時間(1営業日)以内にお見積もり結果が提供されます。契約後は即日または翌営業日に買取金額が振り込まれ、書類提出はオンラインで簡単にアップロード可能です。対面審査が不要なので、全国どこからでも申し込みができます。手数料は2〜9%で、諸経費を含んだ費用で提供されます。AI審査と完全オンライン完結により、圧倒的に安い手数料を実現しています。

| 入金速度 | 最短即日 |

|---|---|

| 審査通過率 | 非公開 |

| 手数料 | 2〜9% |

| 契約方法 | オンライン |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 下限上限なし |

| 債権譲渡登記 | なし |

| 必要書類 |

本人確認書類 請求書 すべての事業用銀行口座の普通預金・当座預金の直近4カ月分の入出金明細(通帳) 財務書類 |

- ・下限上限もなくオンライン完結で最短即日現金化

- ・手数料2~9%でその他経費はかからず利用可能

- ・銀行提携数No.1、経営者が選ぶファクタリング会社No.1と実績や安心感

| 運営会社 | OLTA株式会社 |

|---|---|

| 代表者名 | 澤岻 優紀 |

| 所在地 | 〒107-6004 東京都港区赤坂1-12-32アーク森ビル 4F |

| 電話番号 |

03-5843-0488 03-6387-3024 |

| FAX番号 | 非公開 |

| 営業時間 | 10:00~18:00(土日祝日除く) |

| 設立 | 2017年4月14日 |

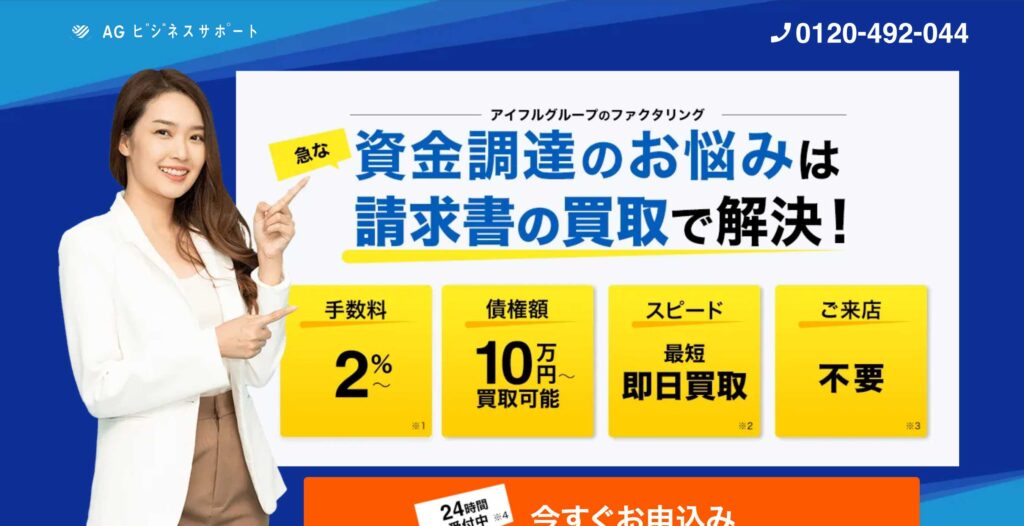

AGビジネスサポート

AGビジネスサポートは、上場企業アイフルのグループ会社が運営するファクタリングサービス。手数料2~12%、最短即日資金調達が可能で、10万円から利用OK。WEB完結・来店不要で手軽に申し込めます。独自審査により、赤字決算・債務超過・税金未納などでも対応可能。ノンリコース契約対応で取引先の倒産リスクもカバーされ、個人事業主にも安心のサービスです。

| 入金速度 | 最短即日 |

|---|---|

| 審査通過率 | 非公開 |

| 手数料 | 2%~12% |

| 契約方法 | オンライン |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 10万円~ |

| 債権譲渡登記 | 要相談 |

| 必要書類 |

顔写真付きの本人確認書類(免許証、マイナンバーカード等) 買取希望の請求書(請求金額・入金日が確定しているものに限る) 入金が確認できる通帳 入金済みの請求書 |

- ・上場企業であるアイフルのグループ企業が提供する安心感

- ・最短即日資金調達が可能、早いスピード感

- ・WEBで簡単&来店不要

| 運営会社 | AGビジネスサポート株式会社 |

|---|---|

| 代表者名 | 深田 裕司 |

| 所在地 | 〒105-0014 東京都港区芝2丁目31-19 |

| 電話番号 | 0120-424-704 |

| FAX番号 | 0120-424-704 |

| 営業時間 | 9:30〜18:00(土日祝は定休日) |

| 設立 | 2001年1月18日 |

ライジング

建設業、運送業、卸売業、製造業、物販サービス業など、幅広い業者との取引実績があるファクタリング会社です。

業種別の取引条件に精通しており、スピーディな対応とスムーズな流れ

財務コンサルタントとしてもサポートを行い、利用者様に最適な資金繰りを提案

顧客満足度95.3%、リピート率83.7%を誇る高評価

ベテラン社員が同行し、取引先に誤解や不安を与えず、信用を守るサポートを提供

最短即日資金調達、遅くても3営業日で資金調達可能

診療報酬ファクタリングや介護報酬ファクタリングにも対応

| 入金速度 | 最短即日 |

|---|---|

| 審査通過率 | 非公開 |

| 手数料 | 1.5%~ |

| 契約方法 | オンライン |

| 利用対象者 |

個人事業主 法人 |

| 利用可能額 | 30万円~1億円 |

| 債権譲渡登記 | 非公開 |

| 必要書類 | 非公開 |

- ・創業1年未満・ベンチャー企業もOK

- ・最短即日入金

- ・業種を問わず様々なニーズに対応

| 運営会社 | 株式会社ライジング・インベストメントマネジメント |

|---|---|

| 代表者名 | 吉田 博 |

| 所在地 | 〒164-0001 東京都中野区中野三丁目28-23 東建ビル2F |

| 電話番号 | 0120-039-456 |

| FAX番号 | 03-5340-7371 |

| 営業時間 | 平日 9:30〜18:00 |

| 設立 | 平成25年7月 |

FinFinファクタリング

「FinFinファクタリング」は、会計バンク株式会社とgmoクリエイターズネットワーク株式会社が提供する、完全オンライン型のファクタリングサービスです。専用アプリ「スマホインボイスFinFin」を使えば、スマートフォンから簡単に請求書を発行・売却でき、フリーランスや個人事業主の方にとって非常に利便性の高いサービスとなっています。請求書や領収書の作成もアプリ内で完結し、帳簿の仕分け作業もスムーズに進められるため、日々の経理業務の効率化に貢献します。取引先に通知することなく利用可能で、最低1万円から申し込みができる手軽さも魅力。手数料は3%〜10%とリーズナブルな設定で、コストを抑えた資金調達が可能です。アプリをダウンロードし、請求書を発行するという初期ステップをクリアすれば、あとは簡単に利用できるため、多くのフリーランスや個人事業主から支持を集めています。

| 入金速度 | 非公開 |

|---|---|

| 審査通過率 | 非公開 |

| 手数料 | 3~10% |

| 契約方法 | オンライン |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 1万円~ |

| 債権譲渡登記 | 非公開 |

| 必要書類 | 請求書 |

- ・アプリを使用して、スマートホンで請求書を簡単に発行・売却できる

- ・1万円~買取り可能なため個人事業主やフリーランスに人気

- ・手数料3%~10%と上限が設けられているため安心

| 運営会社 | 会計バンク株式会社 |

|---|---|

| 代表者名 | 反町 秀樹 |

| 所在地 |

【東京本社】 東京都千代田区大手町1-6-1大手町ビルFINOLAB 【新潟オフィス】 新潟県新潟市中央区明石1-7-17 ソリマチ第7ビル |

| 電話番号 | 非公開 |

| FAX番号 | 非公開 |

| 営業時間 | 非公開 |

| 設立 | 2021.09 |

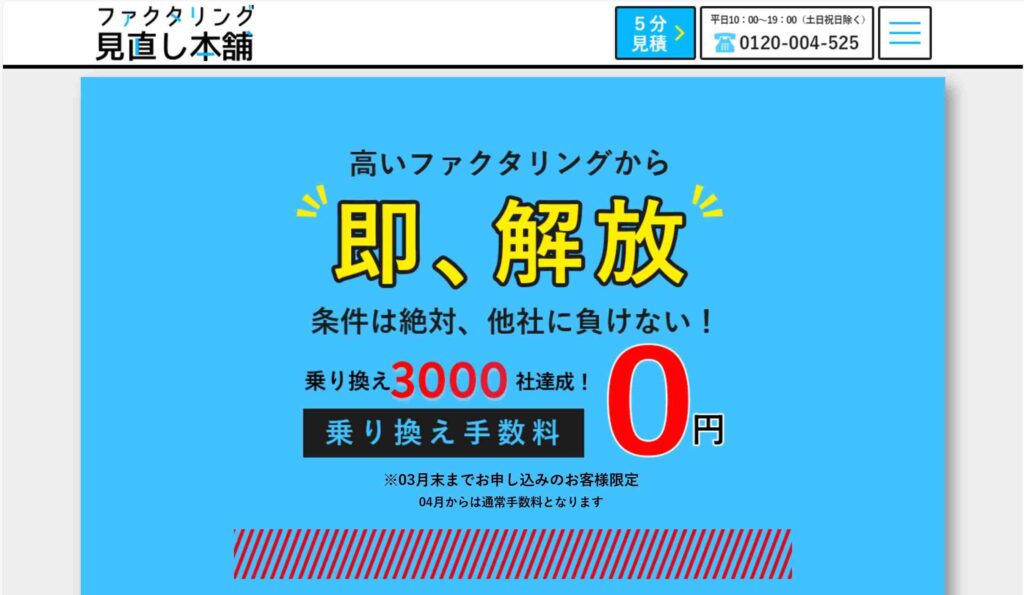

ファクタリング見直し本舗

besusは業界最低水準の手数料1%〜でファクタリングサービスを提供し、迅速かつ安全な資金調達を実現しています。最短即日率88%の実績があり、スピード感に特徴があります。特に零細企業に多数の実績があり、乗り換えキャンペーンで3000社以上が利用。顧客満足度96%、リピート率90%と高い評価を受けています。簡単見積もりやLINEでの相談も可能です。

| 入金速度 | 最短2時間 |

|---|---|

| 審査通過率 | 93% |

| 手数料 | 1%~ |

| 契約方法 | オンライン |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 20万円~ |

| 債権譲渡登記 | 不要 |

| 必要書類 | 非公開 |

- ・最短即日率88%とスピード入金の実績あり

- ・顧客満足度96%、リピート率90%

- ・20万円~少額から利用可能で個人事業主もOK

| 運営会社 | besus(ビーサス)株式会社 |

|---|---|

| 代表者名 | 非公開 |

| 所在地 | 〒160-0004 東京都新宿区四谷2-11大村ビル4階 |

| 電話番号 |

0120-004-525 03-5362-3108 |

| FAX番号 | 03-5362-3109 |

| 営業時間 | 9:30~19:00(土日祝日除く) |

| 設立 | 2021年5月25日 |

バイオン

バイオンのAIファクタリングは、売掛金を最短60分で即日オンライン買取するサービスです。オンラインで簡単に申込・契約が完結し、手続きがスピーディーで簡単。代表者の本人確認資料をアップロードしていただき必要情報を入力するだけで簡単に登録できます。無料で登録・見積もりが可能で、個人事業主から中小企業まで幅広く利用できます。二社間ファクタリングなので、売掛先への通知は不要で、手数料は一律10%と安心。

| 入金速度 | 最短60分 |

|---|---|

| 審査通過率 | 非公開 |

| 手数料 | 一律10% |

| 契約方法 | オンライン |

| 利用対象者 |

法人 個人事業主 フリーランス |

| 利用可能額 | 5万円~ |

| 債権譲渡登記 | 不要 |

| 必要書類 |

本人確認書類(身分証) 請求書(売掛金) 全銀行口座の入出金明細(3ヶ月分) 直近の決算書(確定申告書別表(ー)の控え、貸借対照表、損益計算書、勘定科目明細) 発注書・注文書・契約書など売掛先と取引が確認できる書類 |

- ・最短60分で即日オンライン完結

- ・本人確認資料をアップロードし簡単無料登録

- ・5万円~可能で債権譲渡登記も不要

| 運営会社 | 株式会社バイオン |

|---|---|

| 代表者名 | 田上 栄一 |

| 所在地 | 〒101-0054 東京都千代田区神田錦町2丁目5番2号 |

| 電話番号 |

03-5577-7005 050-5526-2529 |

| FAX番号 | 非公開 |

| 営業時間 | 9:00~18:00(土日・祝除く) |

| 設立 | 2020年9月3日 |

PAYTODAY

PayToday(ペイトゥデイ)は、オンラインで完結する2社間ファクタリングです。面談は不要で、AIを用いた独自の審査により、最短30分と素早い現金化を実現しています。初期費用も月額費用も完全無料で、必要なのはファクタリング手数料1〜9.5%のみで安心できます。法人・個人事業主・フリーランス、 様々な業種、開業すぐの方もOKです。債権譲渡登記も不要で誰にも知られずに資金調達可能です。

| 入金速度 | 最短30分 |

|---|---|

| 審査通過率 | 非公開 |

| 手数料 | 1~9.5% |

| 契約方法 | オンライン |

| 利用対象者 |

法人 個人事業主 フリーランス |

| 利用可能額 | 10万円~上限なし |

| 債権譲渡登記 | 不要 |

| 必要書類 |

直近の決算書一式(*必須ではない) 全ての法人名義口座の直近6か月分以上の入出金明細(*必須ではない) 買取を希望する請求書 代表者の本人確認書類 |

- ・オンラインで完結する2社間ファクタリングかつ債権譲渡登記も不要

- ・業種問わず10万円~と少額から利用OK

- ・独自の審査で最短30分スピード入金

| 運営会社 | Dual Life Partners株式会社 |

|---|---|

| 代表者名 | 矢野 名都子 |

| 所在地 | 東京都港区南青山2-2-6 ラセーナ南青山7F |

| 電話番号 | 03-6721-0799 |

| FAX番号 | 03-6721-0726 |

| 営業時間 | 10:00-17:00(土日祝日除く) |

| 設立 | 平成28年4月 |

ネクストワン

ネクストワンは審査通過率96%と甘い、売掛金の即日ファクタリングが可能なサービスです。財務状況の把握不要で、迅速に資金化できます。元行員や金融業界の専門スタッフが対応してくれるため、初めての方には安心感があります。他社から乗り換えることで手数料が約10%軽減される乗り換えメリットがあります。乗り換え満足度は98%で、月間50件以上の乗り換え実績があります。

| 入金速度 | 最短即日 |

|---|---|

| 審査通過率 | 96% |

| 手数料 | 5%~10% |

| 契約方法 |

対面 郵送 オンライン |

| 利用対象者 | 法人 |

| 利用可能額 | 30万円~上限なし |

| 債権譲渡登記 | 非公開 |

| 必要書類 |

印鑑証明(買取先の件数により変わります) 会社謄本(履歴事項全部証明書2通) 納税証明書 社判・実印 |

- ・他社からの乗り換えキャンペーンで手数料10%軽減

- ・オンラインで全国対応かつ審査通過率96%と甘い

- ・手数料5%~10%以下

| 運営会社 | 株式会社ネクストワン |

|---|---|

| 代表者名 | 福田 文生 |

| 所在地 | 〒101-0047 東京都千代田区内神田3-24-4 9STAGEkanda 6F |

| 電話番号 |

03-3254-7557 0120-02-7557 |

| FAX番号 | 03-3254-7573 |

| 営業時間 | 9:00~19:00(土日曜・祝日休み) |

| 設立 | 非公開 |

jcloud(ジェイクラウド)

ジェイクラウドでは緊急で資金が必要になったときに最短即日対応が可能。ご来社が難しいお客様でもネットで申し込み、郵送でご契約が可能なので、日本全国どなたでもご利用いただけます。また、長期に渡る売掛債権はキャッシュフローに大きく影響します。そのため、ジェイクラウドでは長期債権でも買取してくれます。2社間ファクタリングでも登記不要のため、取引先に知られることなく利用できるメリットがあります。

| 入金速度 | 最短即日 |

|---|---|

| 審査通過率 | 96% |

| 手数料 | 3%~ |

| 契約方法 |

対面 郵送 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 少額~5000万円 |

| 債権譲渡登記 | なし |

| 必要書類 | 非公開 |

- ・10万円~少額でも買取可能

- ・審査通過率96%と独自の審査基準で柔軟な対応

- ・診療、介護報酬ファクタリングも対応

| 運営会社 | 株式会社ジェイクラウド(jcloud) |

|---|---|

| 代表者名 | 非公開 |

| 所在地 | 〒101-0043東京都千代田区神田富山町22 office22ビル4階 |

| 電話番号 |

03-6260-9443 0120-739-555 |

| FAX番号 | 03-6260-9442 |

| 営業時間 | 9:30~19:00(土日曜・祝日休み) |

| 設立 | 非公開 |

クラウドファクタリングについてのまとめ

この記事では、クラウドファクタリングの意味や特徴、申し込みから売掛金現金化までの流れ、導入するメリット・デメリットなどを紹介しました。

クラウドファクタリングは従来の対面式の契約よりも、オンラインですべての手続きが完結するので、売掛債権の現金化までのスピードが速いという点が特徴でした。

さらに、対面式の契約よりも提出書類が少ない、手数料が安いという点も特徴です。

速い・簡単・安いという特徴があるので、資金調達を急いでいる企業や個人事業主にはうってつけのサービスといえるでしょう。

融資以外の方法で資金調達をしたいという中小企業の経営者や個人事業主の方は、この機会にクラウドファクタリングの導入を前向きに検討してください。

・ファクタリング実務経験者:審査通過率を上げるためのノウハウ提供

・元ノンバンク担当者:他社融資と比較した最適な資金繰りアドバイス

現場の生の声と、国家資格保持者による正確な知識を掛け合わせ、どこよりも信頼できるファクタリング情報をお約束します。