ファクタリングは建設業に最適な資金調達方法!その理由と会社の選び方を解説

目次

建設業を経営されている方でこのようなお悩みをお持ちの方はいらっしゃいますか?

「今月のお給料の支払いが厳しい・・・」

「急な受注で資金がなく材料費が払え ない・・・」

「入金が遅い仕組みで、資金繰りが大変・・・」

このようなお悩みをお持ちの方、ファクタリングに興味のある方は本記事を参考になさってください。

ファクタリングはあらゆる業界・業種で利用されている資金調達の方法ですが、とくに建設業では利用比率が高い傾向があります。

これには建設業界特有の入金サイクルが関係しています。一般的に建設業では仕事を受注してから入金されるまでの期間が長く、近年取り扱いが減ってきている手形を使った取引が未だに多いという背景があります。

ファクタリングは金融機関からの融資に比べ現金化のスピードが早く、資金繰りの改善に有効です。この記事では、建設業の資金調達にファクタリングが最適な理由や、建設業でファクタリングを活用する企業が増えているのはなぜか、また建設業に向いているファクタリング会社の選び方などについて解説します。

建設業の資金繰りの特徴

建設業の資金調達にファクタリングが最適な理由を説明する前に、建設業の資金繰りにはどのような特徴があるのかを理解しておきましょう。

入金までの期間が長い

建設業は工事を受注してから入金までの期間が長いのが特徴です。

日本ではほとんどの企業が商品やサービスを先に提供して請求書を発行し、支払いは後日行われる掛け取引をしています。建設業はほかの業種に比べ売掛金の回収までの期間が長いのが特徴です。

売掛金は工事の進捗に応じて支払われたり、あるいは施工前に一部支払われたりすることもありますが、多くは工事完了後の支払いです。しかし、工事を受注すると資材を仕入れたり作業員の給与を払ったりなどさまざまな支払いが生じます。

工事完了前に次々と支払いがある一方、入金は工事が完了するまでありません。こうした入出金のずれが資金繰りを難しいものにしているのです。

手形取引が多い

建設業は製造業、卸売業とともに手形取引が多い業界です。とくに中小規模の会社で手形の利用が多い傾向にあります。

手形を使用するのは発注元が支払いの時期を先に延ばすためです。受け取る側は入金までの期間、手元の資金で資金繰りを何とかする必要があります。

代金の支払いに手形が多く資金繰りに困っている場合、支払期日前に手形を買い取ってもらい現金化する手形割引を検討してみるのもよいかもしれません。

建設業の資金繰りの問題点とは

建設業においては、入金までの期間が長いこと以外にも資金繰りを難しくする要因があります。

先行する出費が多い

建設業の場合仕事を受注すると材料費や人件費などを入金がある前に支払わなければなりません。その結果支払ってから入金を待つ間に資金がショートする可能性があります。

また、追加工事があるなどの理由で工期が延長してさらに出費が増えてしまい、資金不足が加速することもあるでしょう。

このように、入金までは時間がかかるのに仕事を受注するとその前に支払いが必ず発生するというところに建設業の資金繰りの難しさがあります。

原価管理ができていない企業が多い

建設業の資金繰りが難しい理由には、受注した工事で利益が出るのか管理できていない会社が多いことがあります。

見積りの時点で赤字になる計算の工事は受注しないのが鉄則ですが、実際には売上のために赤字になる案件を受注する会社が存在します。

赤字が増大すれば資金繰りがより厳しくなるのは避けられません。仕事を受ける前に原価の管理をして、利益が出ないものは受けないことが大切です。

融資を受けにくい

建設業は銀行など金融機関の融資が通りにくいといわれ、結果資金繰りに苦戦する傾向があります。

建設業は前述のように出費が多く赤字である、あるいは利益が出ていない会社が多いことを銀行は理解しています。融資しても回収できない可能性があるため建設業は審査に通りづらいのです。また、工期が長くなるとより一層融資を受けるのが難しくなり、資金繰りが悪化する原因になります。

建設業の資金繰りを改善するには

資金繰りの改善には「資金繰り表」を作成し入出金を管理することが大切です。入金と支払いの時期および金額を整理し、資金がいくら必要なのかを明らかにしましょう。

入出金の把握をしないと資金繰りが悪化していることに気づかない可能性があります。入金されるまでの間、資金がショートしないように資金繰り表で管理しましょう。

ほかには赤字になる工事は受注しないことも大切です。売上は上がっても出費が大きいと赤字になります。これを防ぐためには見積りの段階で利益が出るのかを確認しておきましょう。

また、入金時期が工事完了後ではなく施工の途中や前払いの仕事を受注すれば資金繰りが改善します。自社が下請けの場合は交渉が難しいかもしれませんが、できる限り代金を早く回収できる工事を増やしていき資金繰りを改善していきましょう。

入金されるまでの資金不足にファクタリングをうまく活用することも資金繰りの改善に役立ちます。

下請債権保全支援とは

建設業では、平成22年に国土交通省が制定した「下請債権保全支援事業」によってファクタリングが利用しやすくなりました。下請債権保全支援事業は下請企業の雇用の安定および連鎖倒産の防止が目的で制定された制度です。

元請企業が倒産した場合、下請企業は支払われるはずだった金額が入ってこないことで資金繰りが悪化し、連鎖倒産してしまう可能性があります。

下請債権保全支援事業の制度により、下請企業がファクタリングを申し込むと元請企業が支払えない状態になってもファクタリング会社が保証してくれるため、安心してファクタリングを利用できます。

ファクタリングが建設業の資金調達に向いている理由

ここでは、ファクタリングが建設業における資金調達方法として最適である理由を解説します。

入金までの期間に資金を準備できる

建設業とファクタリングの相性が良い大きな理由の一つは、売掛金が支払われるまでに必要な資金がファクタリングを利用することで準備しやすくなる点にあります。

前述のとおり建設業では工事完了後に報酬が支払われます。完了しないと支払いはされません。また建設業では発注者が元請けに発注、元請けが下請けへ発注と下請けになればなるほど支払いに時間がかかる構造(多重請負)になっているという問題があります。

建設物は通常、完成するまで数か月あるいは数年単位で時間がかかります。そのため工事の着手から入金まで半年から1年かかることは珍しくありません。その上、多重請負の構造によりもともと長い入金までの時間がさらに伸びます。その間にも人件費や資材費、孫請けへの外注費などが発生するため手元の資金が枯渇することも少なくないのです。

資金の枯渇を避けるには資金調達を定期的にする必要があります。それには売掛金を先に現金化できるファクタリングを利用し、前倒しで受け取る方法が最適といえるでしょう。

大型契約を結びやすくなる

建設業でファクタリングを利用すると大型の受注を受けられる可能性が広がります。

建設業では工事が完了し完成物を引き渡しをした時点でそれまでにかかった工事代金の支払いが行われます。つまり、工事完了までに必要な費用について立て替えることが必要です。

建設には数千万円、ときには数億円の費用がかかります。工事にかかるすべての費用を立て替えるのは難しいでしょう。

代金の一部が前金として支払われることもありますが、大型の案件の場合それだけでは不足することもあります。大きな仕事を受注したくてもお金を準備できなければできないのです。

こうした場合にファクタリングを利用して費用を準備できれば大型の契約も受けやすくなり、利益の拡大が期待できます。

資金調達がスピーディーである

建設業では資金が必要な期間が短期間であることもファクタリングが利用される理由の一つです。

建設業において資金が必要なのは、仕事を発注、あるいは受注してから入金されるまでの期間です。長期間ずっと必要ということではありません。

長期間資金が必要な場合は銀行など金融機関からの借り入れが妥当ですが、期間が短い場合積極的には貸してくれません。

そんな時でもファクタリングを利用すれば銀行などと比較してスピーディーに資金を調達できるでしょう。ファクタリング会社によっては、数時間~即日で現金化できます。

経営状態に関係なく赤字でも利用できる

金融機関の審査に通らず、融資を受けられない赤字の建設会社でもファクタリングは利用できます。

金融機関から融資を受けるには厳しい審査を通過する必要があり、融資を受けられない建設会社も少なくありません。

ファクタリングは金融機関の融資と比べ審査に通る確率が高く、融資を受けられない建設会社でも利用可能です。ファクタリングの審査では利用する企業ではなく売掛先の信用度や状況を重視します。自社の経営状態が重視される融資よりも資金調達しやすいのがファクタリングのメリットです。

連鎖倒産を回避できる

建設業でファクタリングが利用することによって、元請け会社が倒産した場合の連鎖倒産を回避できる可能性があります。

下請け会社が元請け会社からの売掛金を担保に資金調達を受けるというファクタリングをした場合、通常は元請け会社が倒産しても調達した資金は返さなくてもよい契約になっています(償還請求権なし)。

ファクタリングを利用せず、売掛金の入金を待っていた場合元請け会社が倒産すると売掛金は受け取れません。また倒産までいかなくても工期の遅れなどの理由で入金が大幅に遅れることもあります。こうした売掛金の未回収や遅延が命取りになることもあるのです。ファクタリングの利用により売掛金を早く現金化させられることに加え、回収不能リスクを回避できます。

企業評価が下がらない

資金を調達したいときに銀行などで融資を受ければ会計上負債が増えたことになります。負債が増えれば企業評価は下がります。

一方、ファクタリングは借金ではなく売掛金を早く現金化することです。したがって負債は増えないため企業の評価は下がりません。また少ない資産で大きな利益を上げている企業は高く評価されます。ファクタリングを利用することで利益は変わらないまま資産が減り、評価が高くなることもあるのです。将来的に融資を考えている場合には審査で不利になることもないでしょう。

ただし何度も継続してファクタリングを利用すると、手数料で経営を圧迫する可能性があるため注意が必要です。

個人事業主でも利用可能

建設業では個人事業主(一人親方)は珍しくありません。融資の審査は事業の規模に左右されるため、個人事業主は審査が通りづらく融資が受けられないことも多々あります。

近年、個人事業主に対応しているファクタリング会社が増えてきました。このような会社であれば利用者が個人事業主でも問題なく利用できます。ファクタリングでは売掛先の信頼性が重要であるため、売掛先が個人事業主の場合は利用できない可能性が高くなります。

建設業に向いているファクタリング会社とは?

建設業に向いているファクタリング会社を選ぶために注目すべきポイントについて解説します。

2社間ファクタリングに対応している

建設業では2社間ファクタリングがおすすめです。

2社間ファクタリングは手数料が高めの設定になっていますが、入金までのスピードが速く売掛先に知られずにファクタリングが利用できるというメリットがあります。

一方、3社間ファクタリングは手数料が安くなるものの入金までに時間がかかり、かつ売掛先の承諾が必要です。

売掛先にファクタリングすることを知られると、売掛先に資金繰りに苦労していると思われ信用を失うリスクがあります。資金繰りの悪化を売掛先が知ることによって他の下請け会社に乗り換えられる可能性があることを考えなくてはなりません。

入金までの期間が長い売掛債権でも利用可能

前述のように建設業では仕事を受注してから入金まで長い時間がかかります。下請け、孫請けと順位が下にいくほど入金までの期間は長くなるのが普通です。

一般的に売掛金を支払うまでの期間は短い方が審査を通過しやすいといえます。支払いまでの期日が長いと資金回収ができないリスクが高くなるからです。リスク回避のため支払いまでの期間が長すぎる企業は審査に落ちる可能性が高くなります。

建設業の場合、保有する売掛債権も半年~1年など長期のものが多くなるためこうした売掛債権でも買い取りをしてくれる建設業に理解のあるファクタリング会社を探しましょう。

注文書ファクタリングに対応している

一般的なファクタリングは請求書をもとにした売掛債権を買い取る「請求書ファクタリング」です。

ファクタリング会社によっては請求書ファクタリング以外に「注文書ファクタリング」に対応しているところがあります。注文書ファクタリングに対応する会社は多くはありません。しかし、注文書ファクタリングによって工事着工前の資金調達が可能となり資金繰りをスムーズにできるでしょう。

建設業界での取引実績がある業者を選ぶ

建設業向きのファクタリング会社を選ぶためには、建設業界で実績があるかをチェックしましょう。

建設業界で実績がある会社であれば建設業界の事情を理解していると考えてよいでしょう。建設業界に特化したファクタリング会社を選ぶのも一つの手段です。

建設業は売掛金額が大きいため、資金力に余裕のあるファクタリング会社を選ぶ必要があります。小さいファクタリング会社では必要な資金を準備できない、あるいは準備するのに時間がかかる可能性があります。これまでの実績を調べて対応できそうなファクタリング会社を選びましょう。

手数料上限が低いか

建設業の場合は手数料上限に注目してファクタリング会社を選ぶ必要があります。建設業は他の業種と比べ売掛金を回収できなくなるリスクが高いとされ、ファクタリング会社は手数料を高く設定する傾向があります。

建設業のファクタリングは手数料が上限の割合で設定されることが多くなります。たとえば手数料が2%~20%の場合、上限の20%になると考えてください。

建設業では最安手数料に注目するのではなく、手数料の上限が低く設定されているファクタリング会社を選びましょう。

買取限度額が高い会社を選ぶ

ファクタリング会社ではそれぞれが買取限度額を設定しています。高額な買い取りの際には事前に限度額を調べておきましょう。建設業では高額の売掛金が発生するため、買取限度額が高いファクタリング会社の方が使いやすいといえます。

規模が小さいファクタリング会社では買取限度額は通常1,000万円程度ですが、大手のファクタリング会社では数億円まで対応しているところもあります。

大手のファクタリング会社は審査が厳しい一方、信頼性が高くまた手数料も低めである点がメリットです。売掛金が大きい場合は大手を利用するとよいでしょう。ただし審査にかかる時間が長くなる傾向があります。

上限だけでなく下限についても前もって確認しておきましょう。とくに利用額が少額であることが多い個人事業主の場合、数十万程度でも利用可能か確認が必要です。

現金化のスピードが速い

ファクタリングのメリットは現金化までのスピードが速いことです。資金が早急に必要なのに、審査に時間がかかってなかなか入金されないようではファクタリングの意味がなくなってしまいます。スムーズに対応してくれるファクタリング会社を選ぶことが大切です。

現金化のスピードを重視する場合、24時間申し込みできるオンライン完結型のファクタリング会社を利用するとよいでしょう。オンライン完結型は手続きが簡単で手数料も安く、書類を郵送する手間や費用がかからない、手続きにかかる時間を省けるといったメリットがあります。

建設業におけるファクタリング利用の注意点

ここでは、建設業においてファクタリングを利用する際に注意したい点について解説します。

手数料が高い

ファクタリングのデメリットの一つは手数料が高めである点です。手数料は会社により幅があり安いと1%から、高いと30%かかることもあります。

売掛先が売掛金や税金などの支払いを滞納している場合、ファクタリングの手数料は高くなります。売掛先の経営がうまくいっていないとファクタリング会社が回収できなくなるリスクが高くなるため、手数料も高くなることを理解しておきましょう。

建設業は手数料が上限近くで設定されることが多く手数料も高額になるため、複数社の見積もりをとって比較することが大切です。売掛金額が大きくなるとたった1%の差でも大きな違いが出てきます。同じような条件であれば、少しでも手数料が安い会社を選べるようしっかり比較しましょう。

売掛先によって利用できないことがある

売掛先の経営状態が悪いとファクタリングを断られることもあります。ファクタリング会社がもっとも恐れるのは、売掛先の破綻により売掛金が回収できなくなることです。そのため売掛先の経営状態を重視してチェックします。ファクタリング利用する場合はできる限り安定した会社の売掛金を選択しましょう。

3社間ファクタリングに注意

建設業での3社間ファクタリングは注意が必要です。3社間ファクタリングは売掛先にファクタリングすることが通知されます。

ファクタリングは自社の経営状態に関係なくできることから、ファクタリングすることが知られると経営状態が悪いのでは、資金繰りに困っているのではと勘ぐられることになります。3社間ファクタリングを利用する際は慎重に判断してください。

「債権譲渡不可」に注意

売掛債権のうち「債権譲渡不可」となっているものはファクタリングに利用できません。債権譲渡不可は第三者に債権の譲渡を禁止するものです。

ファクタリングは売掛債権を譲渡して資金調達するものです。譲渡が許可されていなければファクタリングに使えません。ファクタリングを申し込む前に契約書を見て債権譲渡不可となっていないか確認しておきましょう。

売掛金以上の金額は調達できない

ファクタリングは売掛金以上の金額は調達できません。売掛債権を担保に資金調達するため、売掛金額の額面以上のお金は借りられません。多くの金額が必要な場合は融資を検討しましょう。

ファクタリング会社を装った悪徳業者に注意

ファクタリングを利用する際は、悪徳業者に注意しましょう。ファクタリングを扱う会社の中には一見普通に見えても、実は闇金業者がやっているような悪質な会社もあります。

悪質な業者につかまらないためには、利用者が見極める目を持つことが必要です。会社の住所や固定電話の番号がないなど少しでもあやしい点があれば利用してはいけません。ファクタリングを申し込む前にはインターネットを利用してどんな会社なのか調べておきましょう。

個人事業主が利用可能な優良ファクタリング会社17選比較表

近年ではファクタリング会社の数が増えており、「どのサービスを選べばよいのかわからない」という声も多く聞かれるようになりました。各社によって「手数料」「入金までのスピード」「利用条件」などが異なるため、自社の状況やニーズに合ったサービスを選ぶことが重要です。そこで、比較すべきポイントを「手数料」「入金スピード」「利用条件」などの観点から一覧表にまとめました。

| ファクタリング業者 | 利用可能金額 | 買取手数料 | 入金速度 | 個人事業主 |

|---|---|---|---|---|

| ククモ | 無制限 | 1%~ | 最短2時間 | 可能 |

| 日本中小企業金融サポート機構 | 無制限 | 1.5%~ | 最短3時間 | 可能 |

| ベストファクター | 30万円~ | 2%~ | 最短1時間 | 可能 |

| みんなのファクタリング | 1万円~300万円 | 7%~15% | 最短1時間 | 可能 |

| ビートレーディング | 無制限 | 2%~12% | 最短2時間 | 可能 |

| ペイトナー | 1万円~100万円 | 10% | 最短10分 | 可能 |

| ラボル | 1万円~ | 10% | 最短30分 | 可能 |

| アクセルファクター | 30万円~ | 0.5%~8% | 最短2時間 | 可能 |

| えんナビ | 50万円~5000万円 | 5%~ | 最短1日 | 可能 |

| 株式会社No.1 | 30万円~ | 1%~ | 最短30分 | 可能 |

| ファクネット | ~5000万円 | 2%~ | 最短即日 | 可能 |

| けんせつくん | 非公開 | 5%~ | 最短2時間 | 可能 |

| ライジング | 30万円~1億円 | 1.5%~ | 最短即日 | 可能 |

| FinFinファクタリング | 1万円~ | 3~10% | 非公開 | 可能 |

| ファクタリング見直し本舗 | 20万円~ | 1%~ | 最短2時間 | 可能 |

| バイオン | 5万円~ | 一律10% | 最短60分 | 可能 |

| PAYTODAY | 10万円~ | 1%~9.5% | 最短30分 | 可能 |

個人事業主が利用可能な優良ファクタリング会社17選

ククモ

「お持ちの請求書」を最短2時間で即、スピーディに現金化する売掛金買取サービスです。QuQuMoなら、必要情報と請求書をオンライン申請していただくだけで簡単に資金調達が可能です。来店や面談で、お申込みから契約までオンライン上のクラウドサインで安全に契約完結します。資金調達をいまよりもずっと快適に、必要書類も最低限で、手数料も安く抑えて資金繰りのサポートします!

| 入金速度 | 最短2時間 |

|---|---|

| 審査通過率 | 非公開 |

| 手数料 | 1%~ |

| 契約方法 | オンライン完結型 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 無制限 |

| 債権譲渡登記 | 債権譲渡登記なし |

| 必要書類 |

請求書 通帳コピー |

- ・最短即日、最速2時間でオンライン完結

- ・2社間ファクタリングで手数料1%~

- ・債権譲渡登記不要

| 運営会社 | 株式会社アクティブサポート |

|---|---|

| 代表者名 | 羽田 光成 |

| 所在地 | 〒170-0013 東京都豊島区東池袋3-9-12 ニットービル9階 |

| 電話番号 | 0120-670-680 |

| FAX番号 | 非公開 |

| 営業時間 | 平日 9:00〜19:00 |

| 設立 | 非公開 |

日本中小企業金融サポート機構

一般社団法人だから実現した、業界最低水準の手数料1.5%~でご利用いただけます。

非対面でお申し込み~契約まで完了できます。

融資よりも圧倒的に早く、最短即日でスピーディーに資金調達可能。

審査通過率95%、他会社で断られた方も可能性はまだあります。

買取金額に制限を設けておらず、少額~相談に乗っています。

これまでに3万円~2億円までの買取実績があります。

| 入金速度 | 最短3時間 |

|---|---|

| 審査通過率 | 95% |

| 手数料 | 1.5%~ |

| 契約方法 | オンライン完結型 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 無制限 |

| 債権譲渡登記 | 要相談 |

| 必要書類 |

請求書 通帳コピー |

- ・オンライン契約できて提出書類も少なく、入金スピードも早い

- ・非対面で完結できる

- ・一般社団法人なので手数料が安い、審査も甘い

| 運営会社 | 一般社団法人日本中小企業金融サポート機構 |

|---|---|

| 代表者名 | 谷口 亮 |

| 所在地 | 〒105-0011 東京都港区芝公園一丁目3-5 ジー・イー・ジャパンビル 2階 |

| 電話番号 | 0120-281-501 |

| FAX番号 | 非公開 |

| 営業時間 | 平日 9:30〜19:00 |

| 設立 | 非公開 |

ベストファクター

償還請求権なしの完全買取でリスクゼロ!

2社間、3社間ファクタリングのご利用が可能!

業界最安手数料2%~、平均買取率92.2%、スピード入金24時間以内

手続きも簡単、時間をかけずに「即」資金調達したい方!

事業の成長に必要な資金調達。重要な時に、即日対応可能!

| 入金速度 | 最短1時間 |

|---|---|

| 審査通過率 | 92% |

| 手数料 | 2%~ |

| 契約方法 | オンライン完結 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 30万円~ |

| 債権譲渡登記 | 要確認 |

| 必要書類 |

請求書 見積書 身分証明書 通帳コピー |

- ・非対面のオンライン契約

- ・最短1時間で資金化

- ・買取上限額が高い

| 運営会社 | 株式会社アレシア |

|---|---|

| 代表者名 | 班目 祐樹 |

| 所在地 | 〒163-1524 東京都新宿区西新宿1-6-1新宿エルタワー24階 |

| 電話番号 | 0120-765-021 |

| FAX番号 | 非公開 |

| 営業時間 | 平日10:00~19:00 |

| 設立 | 非公開 |

みんなのファクタリング

完全オンラインで利用可能なファクタリングサービスです。WEB面談は不要で、書類提出のみで審査が完了します。決算書・事業計画の提出も不要で独自のAI審査を導入。そのため、土日 祝日でも対応可能で最短60分で資金化が可能です。個人事業主やフリーランスの方に最適ですが、法人のご利用も可能です。

| 入金速度 | 最短1時間 |

|---|---|

| 審査通過率 | 非公開 |

| 手数料 | 7%~15% |

| 契約方法 | オンライン完結型 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 1万円~300万円 |

| 債権譲渡登記 | 債権譲渡登記なし |

| 必要書類 |

請求書 通帳 本人確認書類 |

- ・曜日、日を問わず、土日 祝日でも最短60分で入金してくれる

- ・WEB面談も不要で、オンライン審査

- ・少額~可能で、個人 事業主やフリーランスの方向け

| 運営会社 | 株式会社チェンジ |

|---|---|

| 代表者名 | 辻 秀樹 |

| 所在地 | 東京都中央区日本橋室町一丁目11番12号 |

| 電話番号 | 非公開 |

| FAX番号 | 非公開 |

| 営業時間 | 平日 9:00〜18:00 |

| 設立 | 非公開 |

ビートレーディング

実績豊富で安心!ファクタリング初心者も安心のサポート体制!

ビートレーディングは、2012年4月の設立以来、業界トップクラスの実績を誇り、5.8万社以上の取引件数を記録。累計買取額は1,300億円を超え、多くの利用者様にご利用いただいております。さらに、全国5拠点(東京、仙台、名古屋、大阪、福岡)のネットワークを活かし、迅速かつ柔軟な対応を実現。初めてファクタリングをご利用される方にも安心してご利用いただける万全のサポート体制が整っています。給料 債権の買取りは実施しておりません。

| 入金速度 | 最短2時間 |

|---|---|

| 審査通過率 | 98% |

| 手数料 | 2%~12% |

| 契約方法 |

オンライン完結型 対面 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 無制限 |

| 債権譲渡登記 | 要確認 |

| 必要書類 |

請求書 通帳コピー |

- ・契約方法はオンライン、訪問、対面可能

- ・審査通過率98%と甘い、さらに注文書ファクタリング可能

- ・オンラインファクタリングを利用すれば、最短2時間での入金

| 運営会社 | 株式会社ビートレーディング |

|---|---|

| 代表者名 | 佐々木 英世 |

| 所在地 | 〒105-0012 東京都港区芝大門一丁目2-18 野依ビル 3階・4階 |

| 電話番号 | 0120-307-032 |

| FAX番号 | 03-3431-5630 |

| 営業時間 | 平日 9:30〜18:30 |

| 設立 | 平成24年4月 |

ペイトナーファクタリング

「ペイトナーファクタリング」は、個人 事業主やフリーランスに特化したファクタリングサービスです。

買取手数料は一律10%(売掛先の信用度による変動なし)と安い

買取可能金額は1万円から100万円まで(初回利用時は最大25万円)

小口資金調達に適しており、最短10分で請求書を現金化

フリーランスの方に特におすすめ、報酬を早期に現金化したい場合に便利

| 入金速度 | 最短10分 |

|---|---|

| 審査通過率 | 非公開 |

| 手数料 | 10% |

| 契約方法 | オンライン完結型 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 1万円~100万円 |

| 債権譲渡登記 | 不要 |

| 必要書類 |

請求書 本人確認書類 |

- ・請求書を最短10分で現金化

- ・Webで完結するため、電話・対面契約が不要

- ・小口、少額の売掛債権買取に特化

| 運営会社 | ペイトナー株式会社 |

|---|---|

| 代表者名 | 阪井 優 |

| 所在地 | 〒107-6003 東京都港区赤坂1-12-32 アーク森ビル3階 |

| 電話番号 | 非公開 |

| FAX番号 | 非公開 |

| 営業時間 | 平日 10:00~18:00 |

| 設立 | 2019年2月 |

ラボル

ラボルは、個人事業主や小規模事業者向けに特化したファクタリングサービスです。手数料は一律10%で、最短30分で入金が完了します。さらに、土日や祝日にも審査と入金対応を行っており、平日の昼間に忙しい方でも気軽に利用できる点が魅力です。また、買取可能額は1万円からと少額の売掛債権にも対応しており、小口の資金調達にも最適なサービスです。

| 入金速度 | 最短30分 |

|---|---|

| 審査通過率 | 非公開 |

| 手数料 | 10% |

| 契約方法 | オンライン完結型 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 1万円~ |

| 債権譲渡登記 | 不要 |

| 必要書類 |

請求書 本人確認書類 通帳コピー |

- ・手数料は一律買取額の10%と安い

- ・2社間ファクタリング対応

- ・土日や祝日にも審査や入金に対応

| 運営会社 | 株式会社ラボル |

|---|---|

| 代表者名 | 吉田 教充 |

| 所在地 | 〒150-6221 東京都渋谷区桜丘町1番1号渋谷サクラステージ SHIBUYAタワー21階 |

| 電話番号 | 非公開 |

| FAX番号 | 非公開 |

| 営業時間 | 24時間365日 |

| 設立 | 2021年12月1日 |

アクセルファクター

アクセルファクターはファクタリング業界の先駆者として、多くの大口法人顧客を抱える信頼性の高いファクタリング会社です。個人事業主やフリーランスの方々にも柔軟に対応し、2社間ファクタリングと3社間ファクタリングの両方を提供しています。さらに、将来債権のファクタリングを含む特殊なファクタリングや、注文書・発注書を活用したファクタリングのご相談にも応じています。

最大3億円までの売掛債権買取が可能で、大規模な資金需要や大型プロジェクト、設備投資などにも対応できる強みがあります。オンラインでのスムーズな手続きを基本としつつ、郵送や対面での対応も選べるため、利用者のニーズに柔軟に対応しています。

さらに、資金調達に関する総合的なコンサルティングサービスを提供しており、初めてファクタリングを利用する方も安心・信頼してサポートを受けることができます。加えて、同社は中小企業経営力強化支援法に基づく経営革新等支援機関として、関東財務局長および関東経済産業局長の認定を受けており、資金調達だけでなく、経営全般に関する専門的なアドバイスや指導も行っています。

| 入金速度 | 最短2時間 |

|---|---|

| 審査通過率 | 93% |

| 手数料 | 0.5%~8% |

| 契約方法 |

オンライン完結型 対面・郵送 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 30万円~ |

| 債権譲渡登記 | 必須ではない |

| 必要書類 |

請求書 本人確認書類 通帳コピー |

- ・少額債権から多額債権まで幅広く対応

- ・買取手数料が0.5%~8%と比較的安

- ・審査通過率は93.3%と高いのも魅力

| 運営会社 | 株式会社アクセルファクター |

|---|---|

| 代表者名 | 本成 善大 |

| 所在地 | 〒169-0075 東京都新宿区高田馬場1-30-4 30山京ビル5階 |

| 電話番号 | 0120-785-025 |

| FAX番号 | 03-6233-9186 |

| 営業時間 | 平日 9:00〜19:00 |

| 設立 | 平成30年10月 |

えんナビ

24時間365日、土日 祝日も対応。最短1日・スピード資金調達可能です。

売掛債権金額が50万円~5000万円、法人様から個人事業主様まで対応させていただいております。

業界内でも最低水準の手数料(5%~)のため、リピート率が高く、お客様満足度は93%以上です。

2社間、3社間のファクタリングに対応させていただいております。

経営者の皆様の気持ちに寄り添い、満足度の高いサービスを提供いたします。

| 入金速度 | 最短1日 |

|---|---|

| 審査通過率 | 97% |

| 手数料 | 5%~ |

| 契約方法 | オンライン完結型 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 50万円~5000万円 |

| 債権譲渡登記 | 要確認 |

| 必要書類 |

請求書 通帳コピー |

- ・24時間365日対応(土日も)

- ・最短1日・スピード資金調達可能

- ・業界内でも最低水準の手数料(5%~)安い

| 運営会社 | 株式会社インターテック |

|---|---|

| 代表者名 | 伊藤 公治 |

| 所在地 | 東京都台東区東上野3-5-9 本池田第二ビル4階 |

| 電話番号 |

0120-007-567 03-5846-8533 |

| FAX番号 | 03-5846-8534 |

| 営業時間 | 24時間年中無休 |

| 設立 | 非公開 |

株式会社No.1

株式会社No.1が提供するファクタリングサービスは、建設業特化型や乗り換え、個人事業主向けに特化したサービスを展開しており、事業資金を最短即日で調達できるスピード対応が強みです。特に、即日対応実績No.1、他社からの乗り換え実績No.1、リピート率No.1を誇り、経営課題の解決に導きます。迅速かつ柔軟な対応を実現し、必要な資金をスムーズに確保できます。名古屋と福岡にも支社があるので名古屋の経営者様には安心して利用できます。

| 入金速度 | 最短30分 |

|---|---|

| 審査通過率 | 90% |

| 手数料 | 1%~ |

| 契約方法 |

オンライン 対面 |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 30万円~ |

| 債権譲渡登記 | 要確認 |

| 必要書類 |

請求書 決算書 通帳コピー |

- ・最短30分振込可能

- ・最低水準の買取手数料

- ・オンライン契約対応

| 運営会社 | 株式会社No.1 |

|---|---|

| 代表者名 | 浜野 邦彦 |

| 所在地 | 【東京本社】 〒171-0014 東京都豊島区池袋4-2-11 CTビル3F 【名古屋支社】 〒453-0014 愛知県名古屋市中村区則武2-3-2 サン・オフィス名古屋3F 【福岡支社】 〒812-0011 福岡県福岡市博多区博多駅前1-15-20 NMF博多駅前ビル2F |

| 電話番号 | 0120-700-339 |

| FAX番号 | 03-5956-3671 |

| 営業時間 | 平日 9:00〜19:00(土日祝休) |

| 設立 | 平成28年1月7日 |

ファクネット

ファクネットは“オンライン完結型ファクタリング”を採用した売掛金買取サービス

最短即日入金・買取手数料・柔軟な審査条件の高次元なバランスを提供

スマホ1台orPCでお申し込み~資金入金まで完了、圧倒的なスピードと効率化を実現

書類郵送やFAXは不要、請求書等をスマホカメラで撮影するだけ

一部上場企業でも採用されるクラウド契約システムを使用し、セキュリティを担保

審査通過率90%以上で急な資金調達に対応

手数料は業界最安水準の2.0%~

2社間ファクタリングでは通知留保にて契約可能、取引先に知られず資金調達が可能

| 入金速度 | 最短即日 |

|---|---|

| 審査通過率 | 90%~ |

| 手数料 | 2%~ |

| 契約方法 | オンライン完結型 |

| 利用対象者 |

個人事業主 法人 |

| 利用可能額 | ~5000万円 |

| 債権譲渡登記 | 非公開 |

| 必要書類 | 要確認 |

- ・スマホのみでかんたん手続きでオンライン完結

- ・最短即日のスピード入金

- ・業界最安値水準手数料2.0%~

| 運営会社 | 株式会社アンカーガーディアン |

|---|---|

| 代表者名 | 非公開 |

| 所在地 | 〒810-0041 福岡県福岡市中央区大名1丁目1番9号ATLAS403号 |

| 電話番号 | 0120-231-220 |

| FAX番号 | 092-510-0049 |

| 営業時間 | 平日 9:00〜18:00 |

| 設立 | 2018年2月 |

けんせ つくん

株式会社ウィットが提供する「けんせ つくん」は、建設業界に特化したファクタリングサービスです。建設業出身のスタッフが対応し、発注書や請求書を即日現金化。個人事業主や受注段階でも利用可能で、審査から最短2時間で入金されます。スマホだけで全国対応でき、手数料は業界最安水準の5%~と低コスト。安心・スピーディーに資金調達をサポートします。

| 入金速度 | 最短2時間 |

|---|---|

| 審査通過率 | 非公開 |

| 手数料 | 5%~ |

| 契約方法 | オンライン |

| 利用対象者 |

個人事業主 法人 |

| 利用可能額 | 非公開 |

| 債権譲渡登記 | 非公開 |

| 必要書類 | 非公開 |

- ・建設業界に特化し、最短2時間でお振込み

- ・完全オンライン手続きで全国対応

- ・受注時の注文書でも可能

| 運営会社 | 株式会社ウィット |

|---|---|

| 代表者名 | 佐野 俊亮 |

| 所在地 | 〒141-0022 東京都品川区東五反田1-6-3いちご東五反田ビル3F |

| 電話番号 |

0120-227-726 03-4446-2818 |

| FAX番号 | 03-6277-0058 |

| 営業時間 | 09:00~18:00 |

| 設立 | 2016年11月4日 |

ライジング

建設業、運送業、卸売業、製造業、物販サービス業など、幅広い業者との取引実績があるファクタリング会社です。

業種別の取引条件に精通しており、スピーディな対応とスムーズな流れ

財務コンサルタントとしてもサポートを行い、利用者様に最適な資金繰りを提案

顧客満足度95.3%、リピート率83.7%を誇る高評価

ベテラン社員が同行し、取引先に誤解や不安を与えず、信用を守るサポートを提供

最短即日資金調達、遅くても3営業日で資金調達可能

診療報酬ファクタリングや介護報酬ファクタリングにも対応

| 入金速度 | 最短即日 |

|---|---|

| 審査通過率 | 非公開 |

| 手数料 | 1.5%~ |

| 契約方法 | オンライン |

| 利用対象者 |

個人事業主 法人 |

| 利用可能額 | 30万円~1億円 |

| 債権譲渡登記 | 非公開 |

| 必要書類 | 非公開 |

- ・創業1年未満・ベンチャー企業もOK

- ・最短即日入金

- ・業種を問わず様々なニーズに対応

| 運営会社 | 株式会社ライジング・インベストメントマネジメント |

|---|---|

| 代表者名 | 吉田 博 |

| 所在地 | 〒164-0001 東京都中野区中野三丁目28-23 東建ビル2F |

| 電話番号 | 0120-039-456 |

| FAX番号 | 03-5340-7371 |

| 営業時間 | 平日 9:30〜18:00 |

| 設立 | 平成25年7月 |

FinFinファクタリング

「FinFinファクタリング」は、会計バンク株式会社とGMOクリエイターズネットワーク株式会社が運営するオンライン型ファクタリングサービスで、「スマホインボイスFinFin」アプリを使用して、スマートホンで請求書を簡単に発行・売却できます。フリーランスや個人事業主向けで、請求書や領収書も手軽に作成できるため、日々の業務が効率化されます。取引先に通知せずに利用でき、最低1万円から申し込み可能で、手数料は3%〜10%と低め。フリーランスや個人事業主に人気のサービスです。

アプリをダウンロードし、請求書を発行するという導入段階さえクリアすることができれば、非常に手軽で便利なサービスです。

| 入金速度 | 非公開 |

|---|---|

| 審査通過率 | 非公開 |

| 手数料 | 3~10% |

| 契約方法 | オンライン |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 1万円~ |

| 債権譲渡登記 | 非公開 |

| 必要書類 | 請求書 |

- ・アプリを使用して、スマートホンで請求書を簡単に発行・売却できる

- ・1万円~買取り可能なため個人事業主やフリーランスに人気

- ・手数料3%~10%と上限が設けられているため安心

| 運営会社 | 会計バンク株式会社 |

|---|---|

| 代表者名 | 反町 秀樹 |

| 所在地 |

【東京本社】 東京都千代田区大手町1-6-1大手町ビルFINOLAB 【新潟オフィス】 新潟県新潟市中央区明石1-7-17 ソリマチ第7ビル |

| 電話番号 | 非公開 |

| FAX番号 | 非公開 |

| 営業時間 | 非公開 |

| 設立 | 2021.09 |

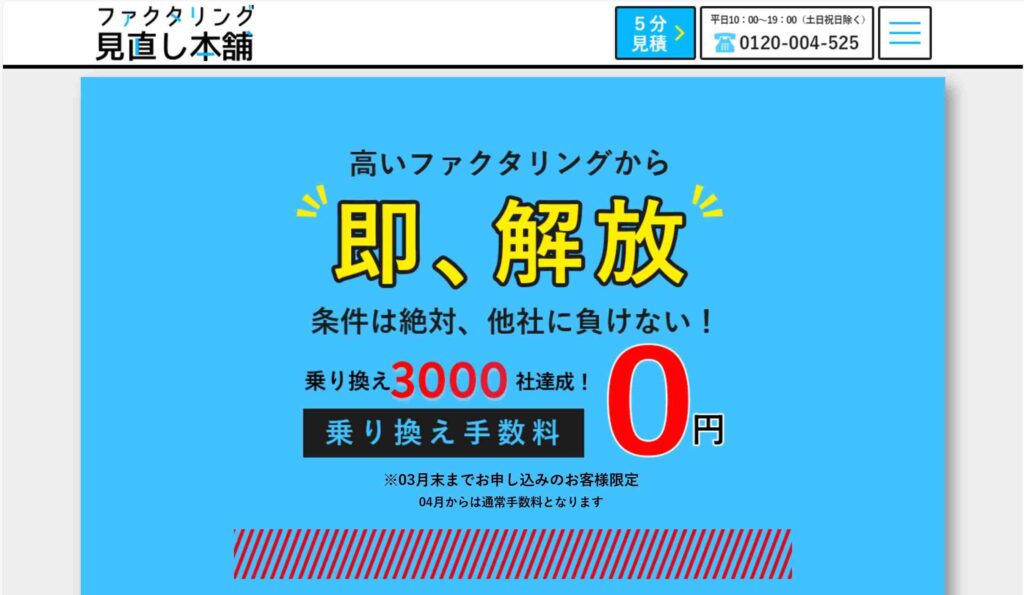

ファクタリング見直し本舗

besusは業界最低水準の手数料1%〜でファクタリングサービスを提供し、迅速かつ安全な資金調達を実現しています。最短即日率88%の実績があり、スピード感に特徴があります。特に零細企業に多数の実績があり、乗り換えキャンペーンで3000社以上が利用。顧客満足度96%、リピート率90%と高い評価を受けています。簡単見積もりやLINEでの相談も可能です。

| 入金速度 | 最短2時間 |

|---|---|

| 審査通過率 | 93% |

| 手数料 | 1%~ |

| 契約方法 | オンライン |

| 利用対象者 |

法人 個人事業主 |

| 利用可能額 | 20万円~ |

| 債権譲渡登記 | 不要 |

| 必要書類 | 非公開 |

- ・最短即日率88%とスピード入金の実績あり

- ・顧客満足度96%、リピート率90%

- ・20万円~少額から利用可能で個人事業主もOK

| 運営会社 | besus(ビーサス)株式会社 |

|---|---|

| 代表者名 | 非公開 |

| 所在地 | 〒160-0004 東京都新宿区四谷2-11大村ビル4階 |

| 電話番号 |

0120-004-525 03-5362-3108 |

| FAX番号 | 03-5362-3109 |

| 営業時間 | 9:30~19:00(土日祝日除く) |

| 設立 | 2021年5月25日 |

バイオン

バイオンのAIファクタリングは、売掛金を最短60分で即日オンライン買取するサービスです。オンラインで簡単に申込・契約が完結し、手続きがスピーディーで簡単。代表者の本人確認資料をアップロードしていただき必要情報を入力するだけで簡単に登録できます。無料で登録・見積もりが可能で、個人事業主から中小企業まで幅広く利用できます。二社間ファクタリングなので、売掛先への通知は不要で、手数料は一律10%と安心。

| 入金速度 | 最短60分 |

|---|---|

| 審査通過率 | 非公開 |

| 手数料 | 一律10% |

| 契約方法 | オンライン |

| 利用対象者 |

法人 個人事業主 フリーランス |

| 利用可能額 | 5万円~ |

| 債権譲渡登記 | 不要 |

| 必要書類 |

本人確認書類(身分証) 請求書(売掛金) 全銀行口座の入出金明細(3ヶ月分) 直近の決算書(確定申告書別表(ー)の控え、貸借対照表、損益計算書、勘定科目明細) 発注書・注文書・契約書など売掛先と取引が確認できる書類 |

- ・最短60分で即日オンライン完結

- ・本人確認資料をアップロードし簡単無料登録

- ・5万円~可能で債権譲渡登記も不要

| 運営会社 | 株式会社バイオン |

|---|---|

| 代表者名 | 田上 栄一 |

| 所在地 | 〒101-0054 東京都千代田区神田錦町2丁目5番2号 |

| 電話番号 |

03-5577-7005 050-5526-2529 |

| FAX番号 | 非公開 |

| 営業時間 | 9:00~18:00(土日・祝除く) |

| 設立 | 2020年9月3日 |

PAYTODAY

PayToday(ペイトゥデイ)は、オンラインで完結する2社間ファクタリングです。面談は不要で、AIを用いた独自の審査により、最短30分と素早い現金化を実現しています。初期費用も月額費用も完全無料で、必要なのはファクタリング手数料1〜9.5%のみで安心できます。法人・個人事業主・フリーランス、 様々な業種、開業すぐの方もOKです。債権譲渡登記も不要で誰にも知られずに資金調達可能です。

| 入金速度 | 最短30分 |

|---|---|

| 審査通過率 | 非公開 |

| 手数料 | 1~9.5% |

| 契約方法 | オンライン |

| 利用対象者 |

法人 個人事業主 フリーランス |

| 利用可能額 | 10万円~上限なし |

| 債権譲渡登記 | 不要 |

| 必要書類 |

直近の決算書一式(*必須ではない) 全ての法人名義口座の直近6か月分以上の入出金明細(*必須ではない) 買取を希望する請求書 代表者の本人確認書類 |

- ・オンラインで完結する2社間ファクタリングかつ債権譲渡登記も不要

- ・業種問わず10万円~と少額から利用OK

- ・最短30分スピード入金

| 運営会社 | Dual Life Partners株式会社 |

|---|---|

| 代表者名 | 矢野 名都子 |

| 所在地 | 東京都港区南青山2-2-6 ラセーナ南青山7F |

| 電話番号 | 03-6721-0799 |

| FAX番号 | 03-6721-0726 |

| 営業時間 | 10:00-17:00(土日祝日除く) |

| 設立 | 平成28年4月 |

建設業におけるファクタリングのまとめ

建設業の資金調達にはファクタリングが適しています。建設業では仕事を受注してもその報酬を受け取るのは工事完了後であり、入金まで半年から1年かかることも珍しくありません。入金までの期間には工事に必要なさまざまな出費があり、すべて手持ちの資金でやりくりする必要があります。

ファクタリングを利用して運転資金を調達すれば支払いができるのはもちろん、大型の案件を受注できるようになり事業の拡大にもつながるでしょう。

建設業に適したファクタリング会社を選ぶには、2社間ファクタリングが可能、手数料の上限が決まっている、買取限度額が高いといったポイントに注目しましょう。

建設業の売掛債権は支払いまでの期間が非常に長いという特徴があります。建設業ならではの事情を理解している、建設業との取引経験がある会社を選ぶことも大切です。自社に合ったファクタリング会社を選び、資金繰りに活かしましょう。

建設業に向いているファクタリング会社のポイントをまとめました。

・2社間ファクタリングに対応している

・入金までの期間が長い売掛債権でも利用可能

・注文書ファクタリングに対応している

・建設業界での取引実績がある業者を選ぶ

・手数料上限が低いか

・買取限度額が高い会社を選ぶ

・現金化のスピードが早い

これらの項目を参考に利用者様の状況に最適なファクタリング会社をお選びください。建設業のお金の流れの仕組みは、ファクタリングを活用することでキャッシュフロー改善に繋がりやすいです。入金までの期間が長い仕組みなので、社員の給料や材料費が払えないというお声も多く耳にします。おすすめの会社も掲載しておりますので、キャッシュフロー改善やビジネスチャンス獲得のためにファクタリングをご検討されてはいかがでしょうか。